{{item.title}}

{{item.text}}

{{item.text}}

Recientemente fue publicada la ponencia para primer debate del Proyecto de Ley (PPD) por medio de la cual se expiden normas de financiamiento para el presupuesto general de la nación, y se dictan otras disposiciones.

El equipo de PwC ha preparado este resumen por sectores de la economía con el fin de facilitar la identificación de los cambios sugeridos.

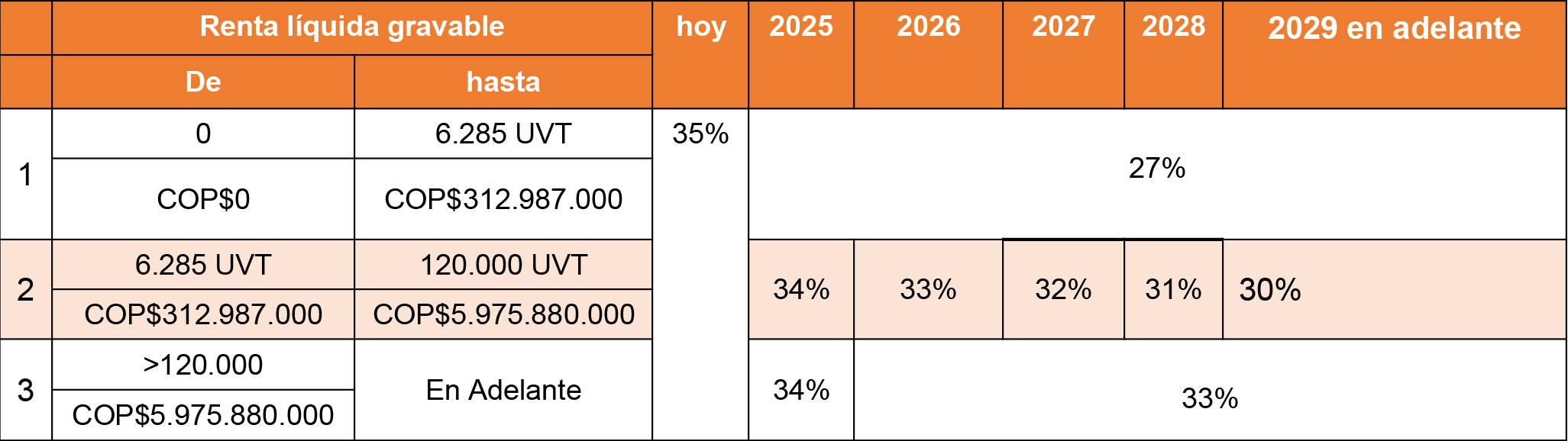

Se mantiene la propuesta de modificar la tarifa general del impuesto sobre la renta, de una nominal del 35 % a una progresiva distribuida en tres rangos, en función de la renta líquida gravable en UVT del contribuyente.

Permanece la propuesta de mantener los puntos adicionales para el sector financiero a los 5 puntos hasta 2027 y eléctrico 3 puntos hasta 2026, y que éstos se liquiden sobre la tarifa marginal del impuesto sobre la renta.

También se mantiene la iniciativa de derogar el Régimen Simple de Tributación a partir del 1 de enero de 2026.

Sin embargo, la PPD aclara que las referencias que se realicen en el Estatuto Tributario (ET) a la tarifa general o a la tarifa del artículo 240 del ET deben entenderse hechas a la tarifa ponderada aplicable según la tabla anteriormente referenciada.

No se modifican las siguientes propuestas que ya estaban en el Proyecto de Ley:

No se modifica el texto del Proyecto de Ley

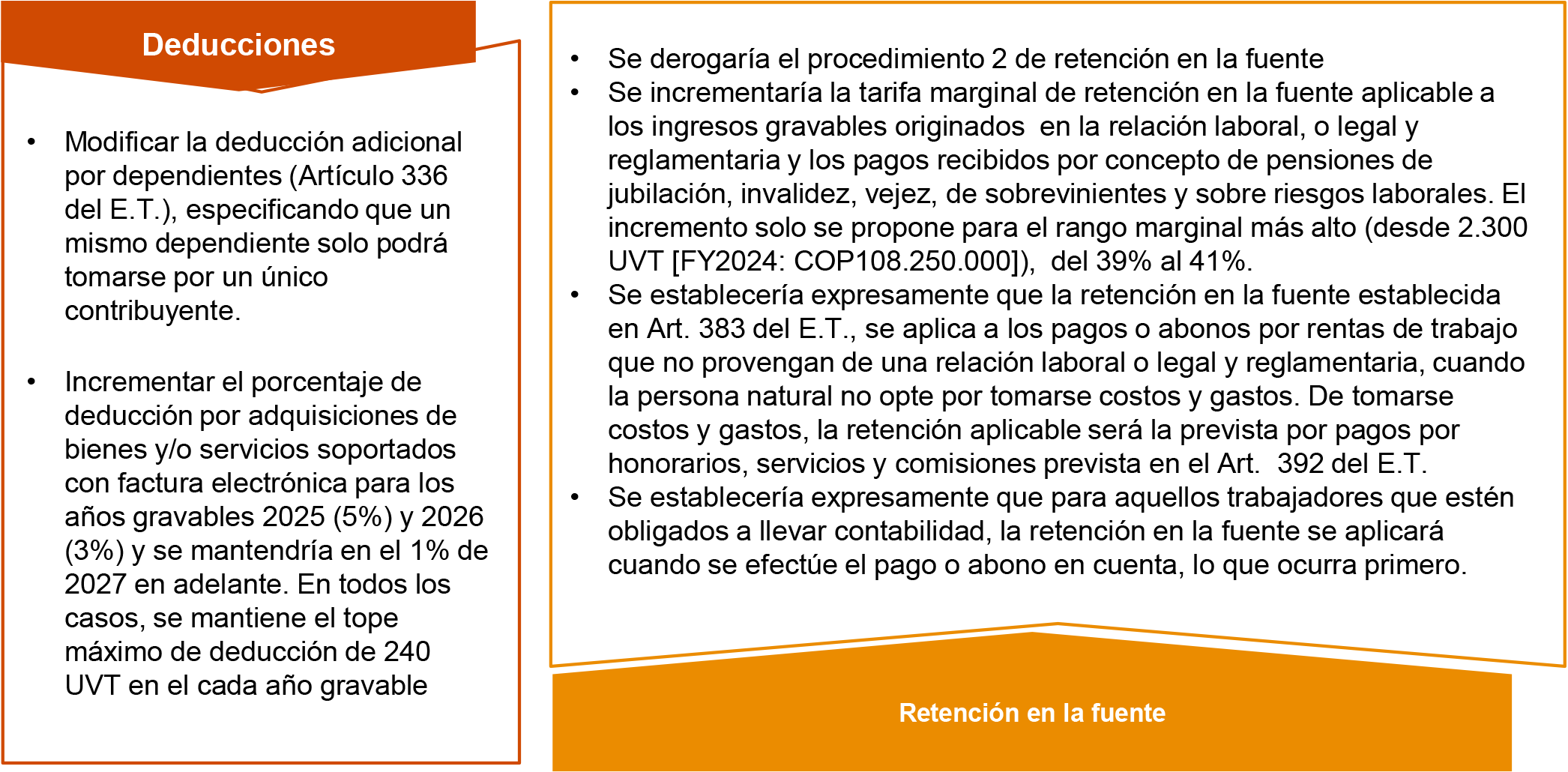

Se modificaría el artículo 107 del Estatuto Tributario para establecer que sólo sería posible deducir costos y gastos si se ha efectuado, declarado y pagado la retención en la fuente respectiva dentro de los plazos establecidos.

Si un contribuyente presenta de manera extemporánea o corrige las declaraciones de retención en la fuente, se deberá liquidar y pagar la sanción, los intereses de mora, así como los valores de las respectivas retenciones. Estas omisiones deben ser subsanadas antes de que se presente la declaración de renta.

No se modifica el texto del Proyecto de Ley

(i) Se incluiría como medio de pago aceptable "cualquier otro medio de pago electrónico.”

(ii) Sería reconocido fiscalmente, el menor valor entre: - el 20 % de lo pagado (máximo hasta 20.000 UVT [2025: COP995.980.000]) y el 18 % de los costos y deducciones totales. Los pagos individuales que superen 50 UVT (2025: COP 2.490.000) a un mismo beneficiario en el año gravable deberán realizarse mediante medios financieros o electrónicos para ser reconocidos fiscalmente.

La administración tributaria podrá determinar la renta por comparación patrimonial, comparando el patrimonio líquido del último período gravable determinado por la administración con el del período anterior, identificando incrementos patrimoniales no justificados.

Las indemnizaciones por “daños inmateriales” no constituirían renta ni ganancia ocasional si hay sentencia judicial y el pago se hace a la víctima o sus herederos.

El 30 % de los beneficios, en dinero o en especie, con cargo a las utilidades del ejercicio después de impuestos y de enjugar pérdidas acumuladas, a los socios, accionistas, comuneros, asociados, suscriptores o similares, se consideraría como dividendo. Estos dividendos se entenderían realizados en cabeza de los accionistas, socios, comuneros, asociados, suscriptores o similares, cada 31 de marzo.

Cuando estos dividendos se decreten en calidad de exigibles serán un ingreso no constitutivo de renta ni ganancia ocasional cuando el receptor sea la misma persona que los declaró como ingreso en virtud del parágrafo anterior.

Se eliminan los artículos 7, 8, 9 del Proyecto de Ley de forma tal que la tarifa de ganancia ocasional se mantendría en 15 %. Sin embargo, para ganancias ocasionales provenientes de rifas, apuestas y similares, continúa la iniciativa de aumentar la tarifa del 20 % al 25 %.

Se elimina el artículo 13 del Proyecto de Ley que pretendía modificar la base gravable de este hecho generador e incluir a las loterías y los juegos de suerte y azar operados exclusivamente por Internet en los hechos generadores del impuesto.

Se derogaría la exclusión que hoy en día existe para la importación de bienes objeto de tráfico postal, envíos urgentes o envíos de entrega rápida cuyo valor no exceda de USD$200.

Se modificaría el artículo 519 del Estatuto Tributario para establecer que la tarifa del impuesto de timbre sería del 1 %, hoy del 0 %.

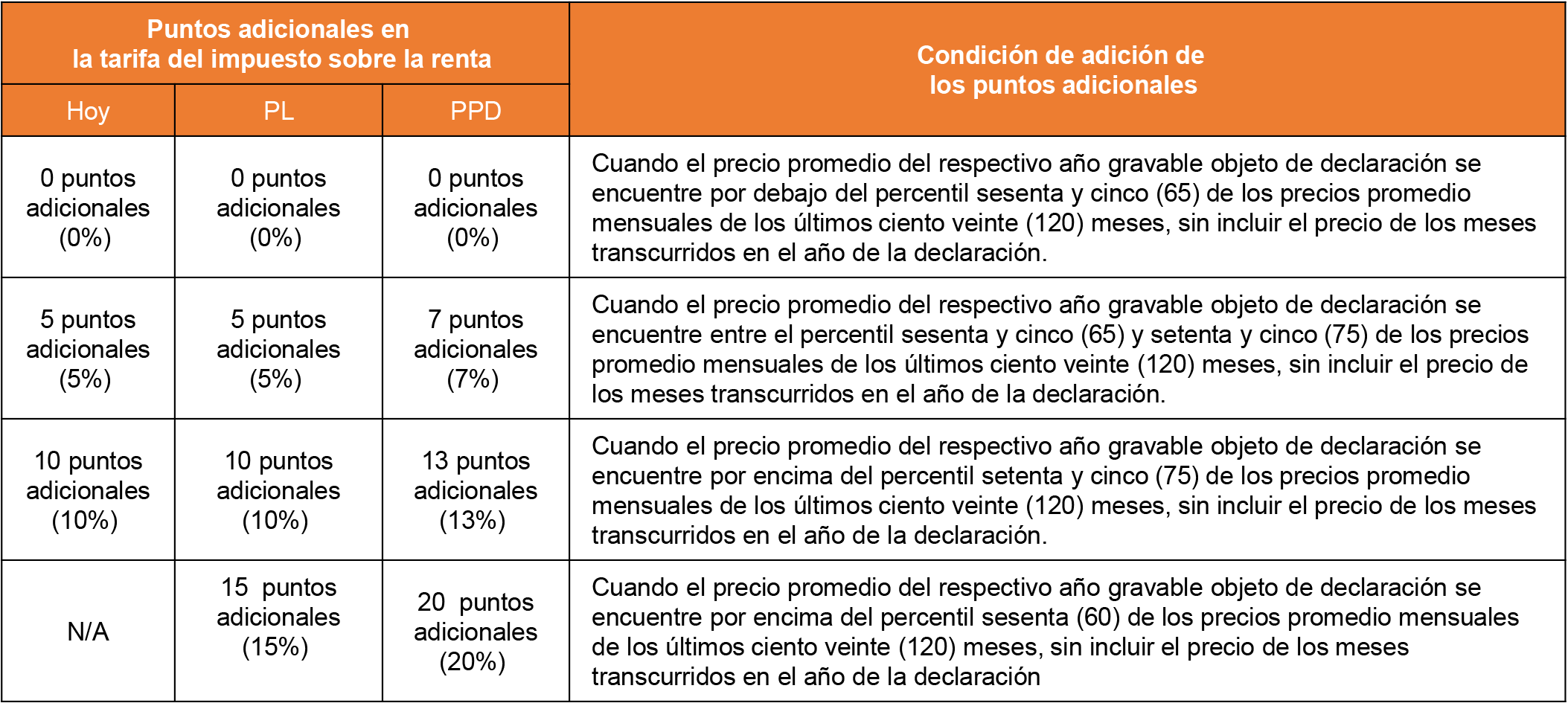

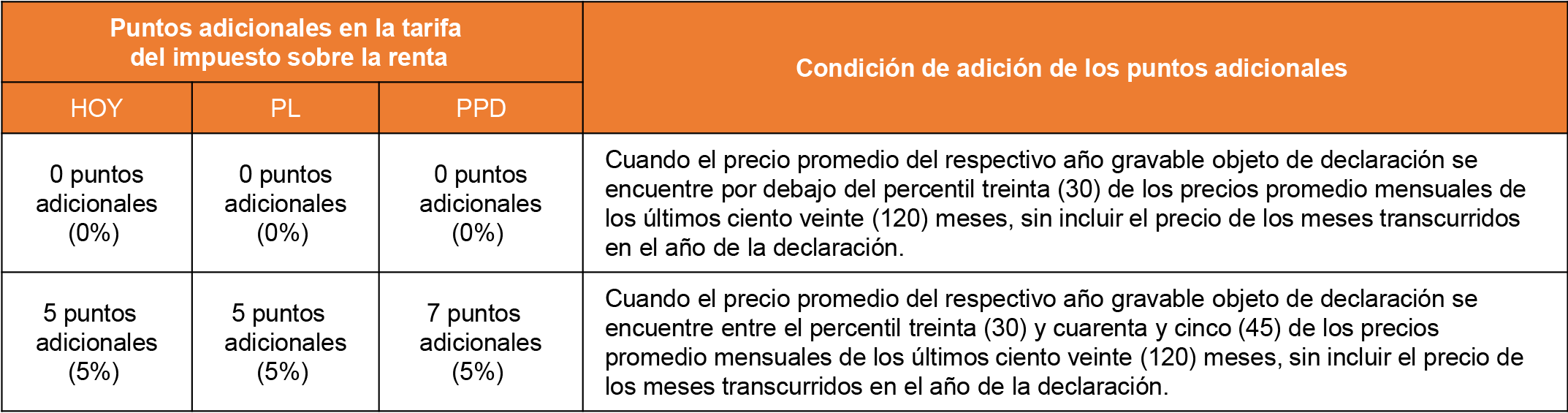

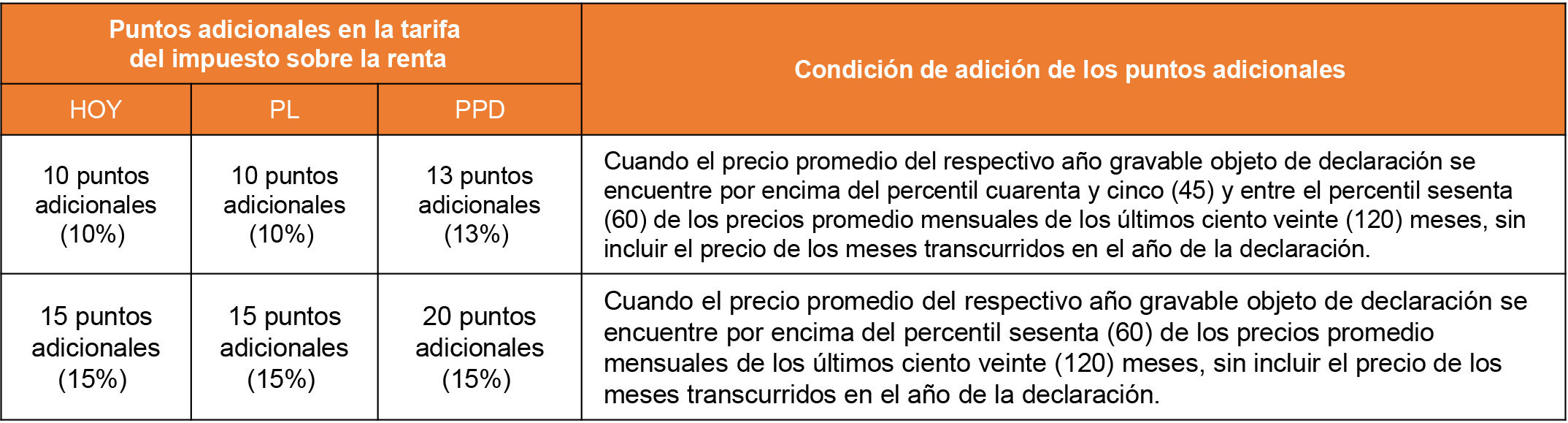

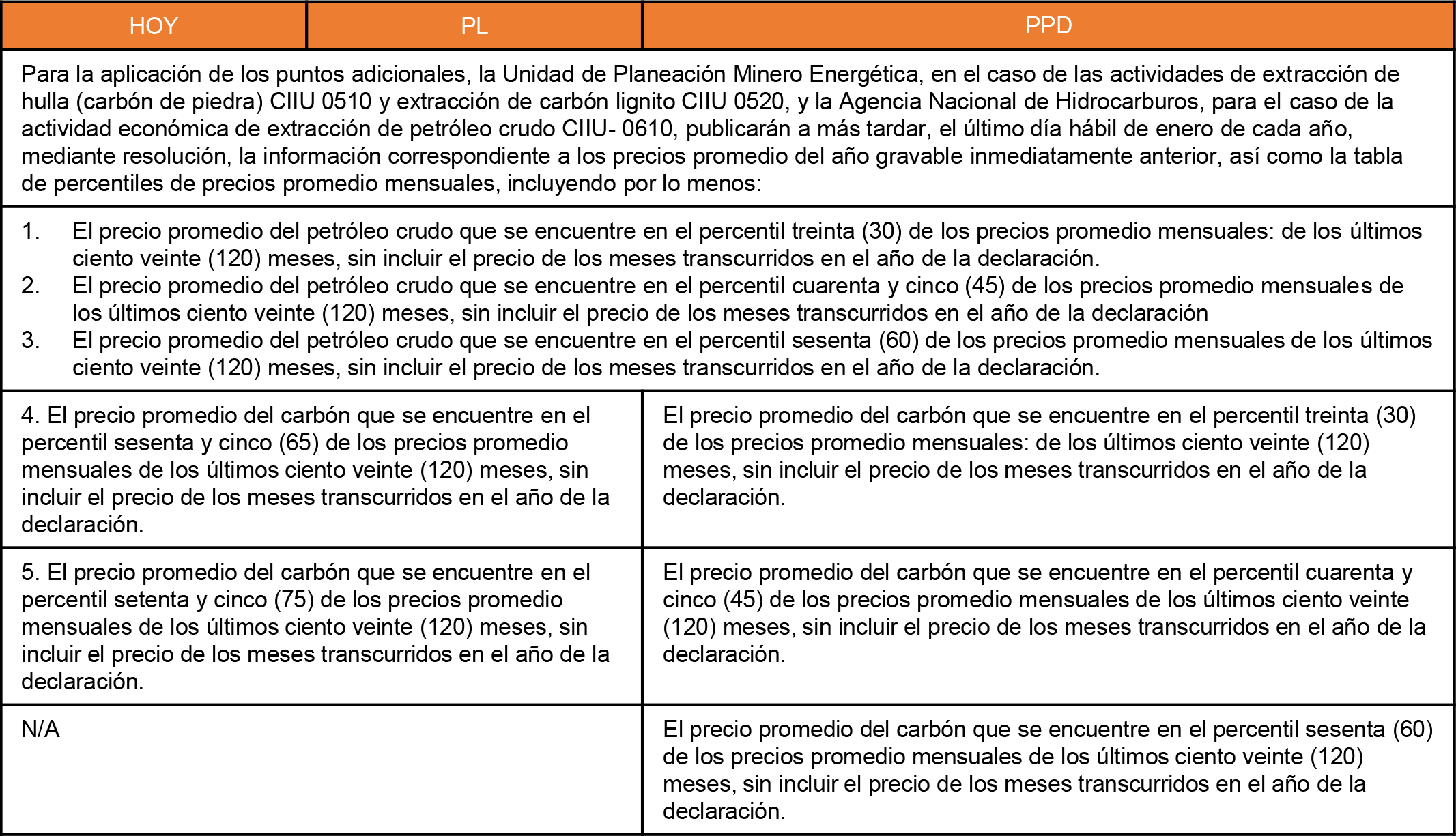

En el Proyecto de Ley, se proponía igualar la tabla de sobretasa el del sector carbonífero con la del petrolero, adicionando un último rango al 15 %.

En la PPD, se propone aumentarla para los sectores extractivos de petróleo y gas.

Permanece la modificación al artículo 221 de la Ley 1819 de 2016 para que la causación del impuesto en el caso del carbón sea idéntica a la del gas y los derivados del petróleo. Lo propio ocurre para la descripción de los responsables del impuesto.

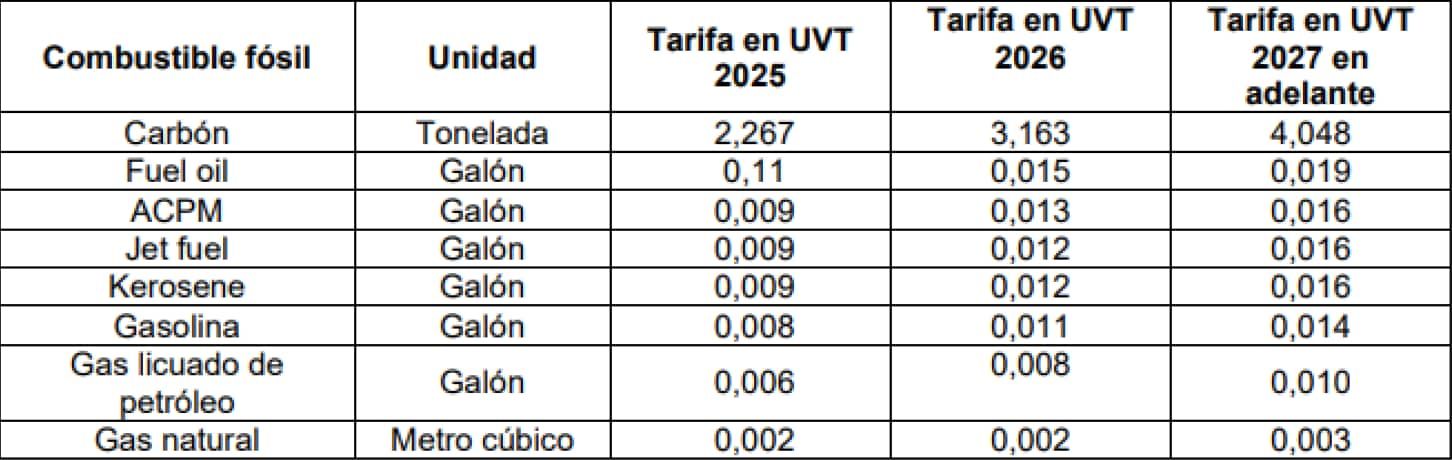

Se mantiene la propuesta de modificar la tarifa de un valor fijo en pesos. Pasaría de ser expresada en pesos a Unidad de Valor Tributario (UVT), pero el incremento se realizaría de manera gradual:

A partir de 2028 la tarifa por tonelada de carbono equivalente (C02eq) se ajustará cada 1 de enero con la variación de la UVT del año anterior, más un 1 punto porcentual, hasta que sea equivalente a 3 UVT por tonelada de carbono equivalente (C02eq).

Permanece adición de San Andrés y Providencia y Santa Catalina como territorios en donde la tarifa del impuesto al carbono para la gasolina, ACPM y Jet fuel es de cero pesos.

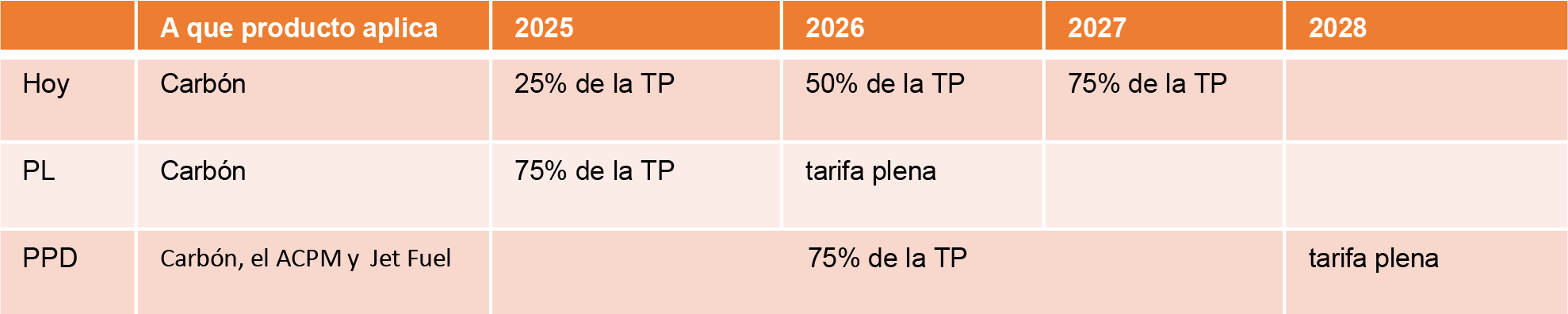

Se propone modificar la gradualidad del incremento a la tarifa plena (“TP”) así:

Permanece la iniciativa en materia de impuesto sobre las ventas para los servicios de alojamiento, agencias de viaje, operadores turísticos, organización de convenciones y eventos comerciales y parques de atracciones y temáticos. Para el efecto, los servicios deben ser prestados en municipios de menos de 200.000 habitantes. El beneficio solo aplica a ciertas actividades bajo la clasificación de determinados códigos CIIU.

En el Proyecto de Ley, estos servicios se considerarían excluidos de IVA, en la PPD pasarían a exentos y se establece una temporalidad de 3 años.

Se mantiene la propuesta de crear un incentivo para quienes realicen inversiones certificadas por la UPME como proyectos de generación de energía a partir de Fuentes No Convencionales de Energía (FNCE), o como acciones o medidas de gestión eficiente de la energía (GEE), quienes podrán emitir un bono de hasta el 50 % del valor de la inversión efectivamente realizada.

Quien haya adquirido el bono, podrá utilizar el valor facial del mismo como deducción en el impuesto sobre la renta bajo ciertas condiciones.

Te puede interesar: Aspectos clave de los “bonos de transición energética”: incentivo tributario del Proyecto de Ley de Financiamiento

Continúa sin modificaciones el artículo 17 del Proyecto de Ley, que modificaría el artículo 477 del Estatuto Tributario para que a partir de 2026 la exención para vehículos de transporte público de pasajeros y vehículos automotores de servicio público o particular de transporte de carga, solo sea aplicable para la adquisición de vehículos que cumplan con los límites máximos permisibles de emisión de contaminantes al aire correspondientes a tecnologías EURO VI o su equivalente, o tecnologías menos o no contaminantes. Este beneficio estaría vigente hasta 2029.

También permanece la propuesta de que el tratamiento de la adquisición de bienes y servicios para el desarrollo de proyectos de generación con FNCE y GEE pase de ser excluida a exenta de IVA.

Se promoverán proyectos de autogeneración fotovoltaica para los estratos 1, 2 y 3, o su equivalente socioeconómico, financiados con subsidios a la demanda regulados por la Ley 142 de 1994.

Se suprime la proposición del Proyecto de Ley de eliminar a los vehículos híbridos de la tarifa especial de IVA del 5 %.

No hay modificaciones a la pretensión de aumentar la tarifa del impuesto sobre la renta al último rango tarifario (de 31.000 UVT (COP$1.543.769.000) en adelante, de 39 % a 41 %.

Permanecen las siguientes propuestas:

Se derogaría el artículo 254-1 que establece el descuento tributario determinado a partir de la renta líquida cedular de dividendos y participaciones de personas naturales residentes y sucesiones ilíquidas de causantes residentes.

Cuando más del 80 % de los ingresos del trabajador correspondan a rentas de trabajo y la declaración de renta genere saldo a favor producto de las retenciones practicadas, la DIAN realizaría una devolución automática y de oficio del saldo a favor dentro de 90 días. Esta previsión aplicaría a los contribuyentes que declararon oportunamente.

Se mantiene la propuesta de incluir como sujetos pasivos las sociedades nacionales y establecimientos permanentes de sociedades extranjeras sobre “activos fijos reales no productivos”.

Estos contribuyentes no tendrían umbral para estar obligados a liquidar el impuesto al patrimonio y el valor patrimonial de los activos no productivos constituirá base gravable del impuesto.

Para estos contribuyentes aplicaría una tarifa única de 1,5 %.

Sin embargo, se modificaría la definición de “activos fijos reales no productivos” a aquellos bienes tangibles o corporales o que no tengan relación de causalidad con la actividad productora de renta del contribuyente, eliminando la referencia a “no generar renta permanente” que proponía el Proyecto de Ley.

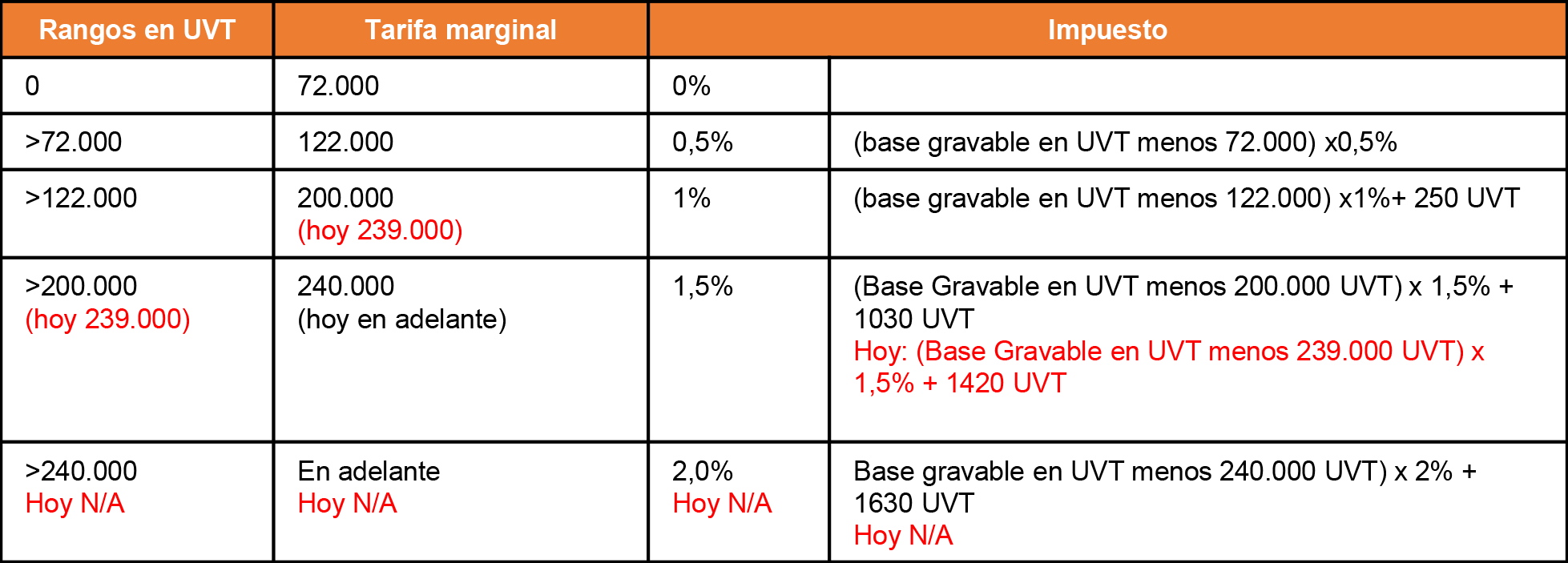

Se elimina la propuesta de disminuir el umbral del impuesto al patrimonio de 72.000 UVT a 40.000, pero se modificarían las tarifas así:

Así mismo, se eliminaría la reducción de la tarifa del 1,5 % que actualmente se encuentra en el parágrafo del artículo 296-3 del Estatuto Tributario.

Se mantienen las propuestas de Proyecto de Ley.

La calificación como proveedor ficticio se ampliaría a los socios o accionistas de las personas jurídicas, ya sean directos o indirectos y a sus beneficiarios finales con control directo o indirecto. Cuando una persona sea declarada como proveedor ficticio, también lo serán las personas jurídicas que ésta constituya durante los siguientes 5 años, así como aquellas en las que figure como administrador, o aquellas en las que adquiere el control durante este mismo lapso.

Se mantiene la creación de una sanción especial en UVT para quienes reconozcan de manera voluntaria el incumplimiento de la obligación de facturar o la emisión de la factura sin el lleno de los requisitos (en el Proyecto de Ley se proponía solo por el incumplimiento los literales b), c), d), e), f), del artículo 617 del Estatuto Tributario).

Sin embargo, con el PPD la sanción ya no se establece en UVT sino en porcentajes sobre el valor facturado.

Se mantiene la derogatoria del beneficio de auditoría y del procedimiento especial de abuso en materia tributaria.

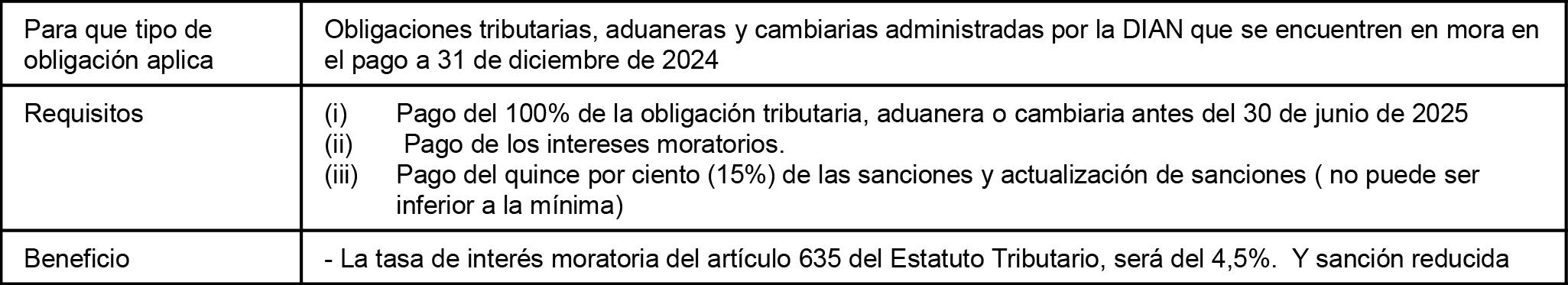

Se faculta a la DIAN, a los entes territoriales y a las corporaciones autónomas regionales para realizar conciliaciones en procesos contenciosos administrativos en materia tributaria y aduanera, de acuerdo con los siguientes términos y condiciones:

Se establecen varios requisitos para acceder a estas reducciones, entre ellos, haber presentado demanda antes del 31 de diciembre de 2024 y que la solicitud de conciliación sea presentada ante la DIAN antes del 31 de mayo de 2025.

Se faculta a la Unidad de Gestión Pensional y Parafiscales (UGPP) para:

Terminar por mutuo acuerdo los procesos administrativos de determinación de obligaciones.

Terminar por mutuo acuerdo los procesos administrativos sancionatorios.

Realizar conciliaciones en vía judicial.

Así mismo, se establece una reducción transitoria de sanciones y tasa de interés moratorio en los procesos adelantados por la UGPP.

que pueden ofrecerte un claro entendimiento de las normas tributarias aplicables a tu empresa. Conoce más sobre nuestros servicios en

{{item.text}}

{{item.text}}