Encuesta Regional de Crimen Económico y Fraude 2023 de PwC Interaméricas

Proteger nuestro perímetro: El alza del fraude por colusión entre actores.

Las presiones ambientales, geopolíticas, financieras y sociales están creando un panorama de riesgo que es más volátil que nunca. Esta volatilidad complica el desafío de prevenir el fraude y otros delitos económicos. A medida que las organizaciones actúan rápidamente para navegar por el cambio, los malos actores buscan explotar las grietas potencialmente crecientes en las defensas contra el fraude.

¿Existen controles suficientes en los nuevos procesos donde se han implementado las tecnologías digitales?¿Qué nivel de conocimiento tienes sobre el fraude, la corrupción u otros delitos económicos en su organización? ¿Sabrías identificar al autor principal del fraude en la organización?

La Encuesta Regional de Crimen Económico y Fraude 2023 de PwC Interaméricas da respuesta a las preguntas que todas las empresas deberían de hacerse para detectar y poner solución a estos retos que nos presenta el panorama actual.

Un vistazo a nuestra región

Hay buenas noticias para nuestra región: Centroamérica, Panamá y República Dominicana, a pesar de los problemas de la cadena de suministro, la inestabilidad ambiental y geopolítica, una economía incierta, la escasez de talento y muchos riesgos emergentes.

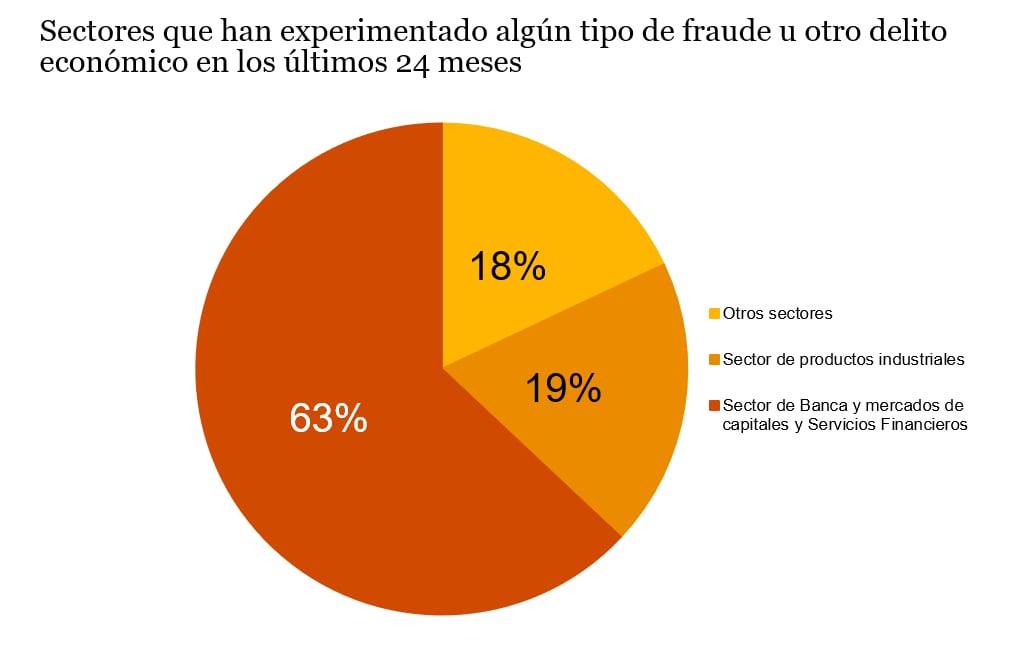

Menos de la mitad de las organizaciones de nuestra región (36%) informó haber experimentado algún tipo de fraude u otro delito económico en los últimos 24 meses.

La mayoría de las empresas que respondieron que habían experimentado algún tipo de fraude u otro delito económico en los últimos 24 meses pertenecen al sector de Banca y Mercados de Capitales y al sector de Servicios Financieros.

En nuestra región aún no se ha incrementado el uso de tecnología para los procesos de detección de fraude, tal vez solo el sector financiero se escapa de esta afirmación. En su mayoría, consideran que el costo de estas herramientas es el reto más grande seguido de la falta de sistemas y los recursos limitados para ejecutar o manejar resultados.

En el resto del mundo el análisis de redes, las pruebas y monitoreo de transacciones, herramientas de detección de anomalías y la inteligencia artificial es la base para la detección y prevención de fraude.

¿Las medidas de prevención de fraude están funcionando correctamente?

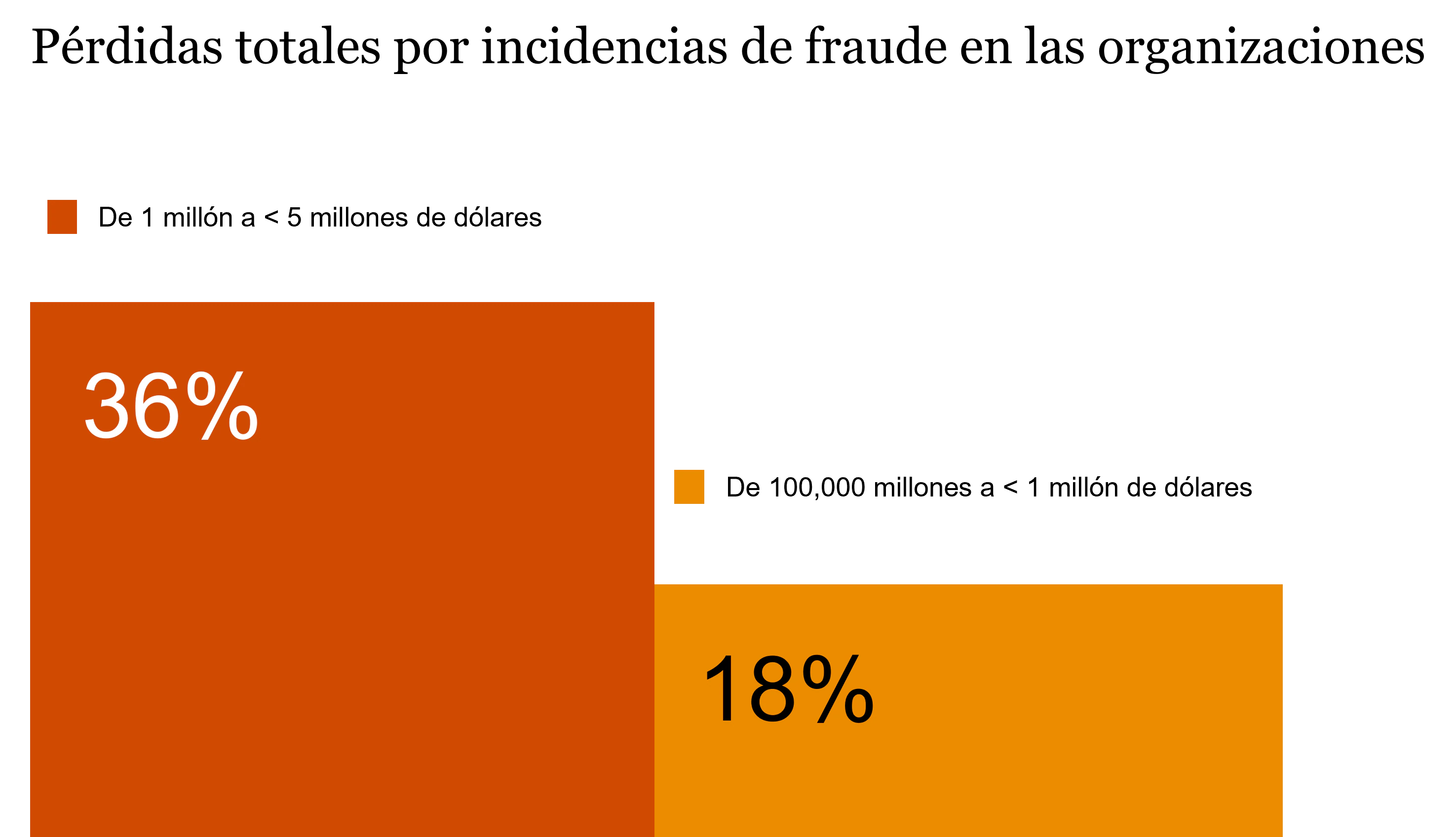

A pesar de que las tasas en las últimas encuestas han sido estables, el impacto de dichos crímenes son más altos tanto en empresas grandes como en pequeñas organizaciones. Si se toma en cuenta que el ingreso aproximado de la mayoría de los encuestados ronda entre menos de $10 millones a $50 millones, se puede comprender la magnitud de las pérdidas que causan este tipo de delitos.

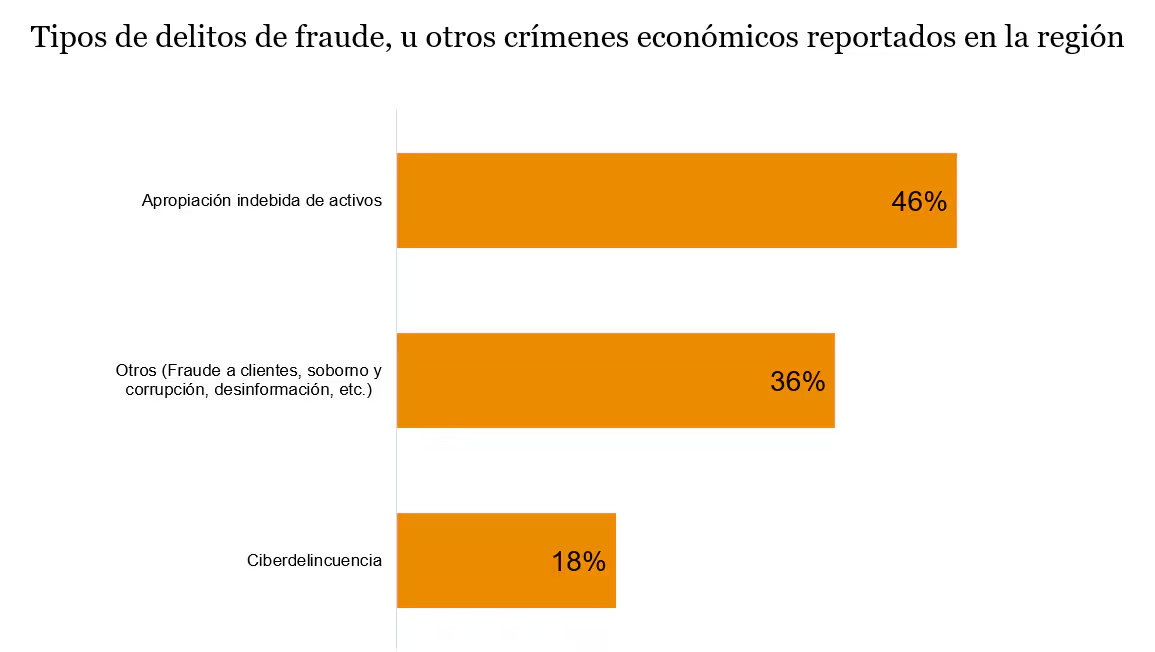

De acuerdo con los datos recabados, un 46% señala que el fraude con mayor incidencia ha sido la apropiación indebida de activos. Adicionalmente, los encuestados aseguran que este es el factor más perjudicial para su empresa. Otros delitos al que se han enfrentado son el fraude a clientes, el soborno y la corrupción, la desinformación, fallo en el sistema (Conozca a su cliente), etc.

Los encuestados indican que se dieron cuenta de dichas amenazas, mediante la conciliación de cuentas. Sin embargo, los audios de whatsapp, controles generales de riesgo y controles de actividades sospechosas que realizan las empresas han sido cruciales para reconocer los crímenes.

El perímetro es vulnerable y las reglas del juego han cambiado.

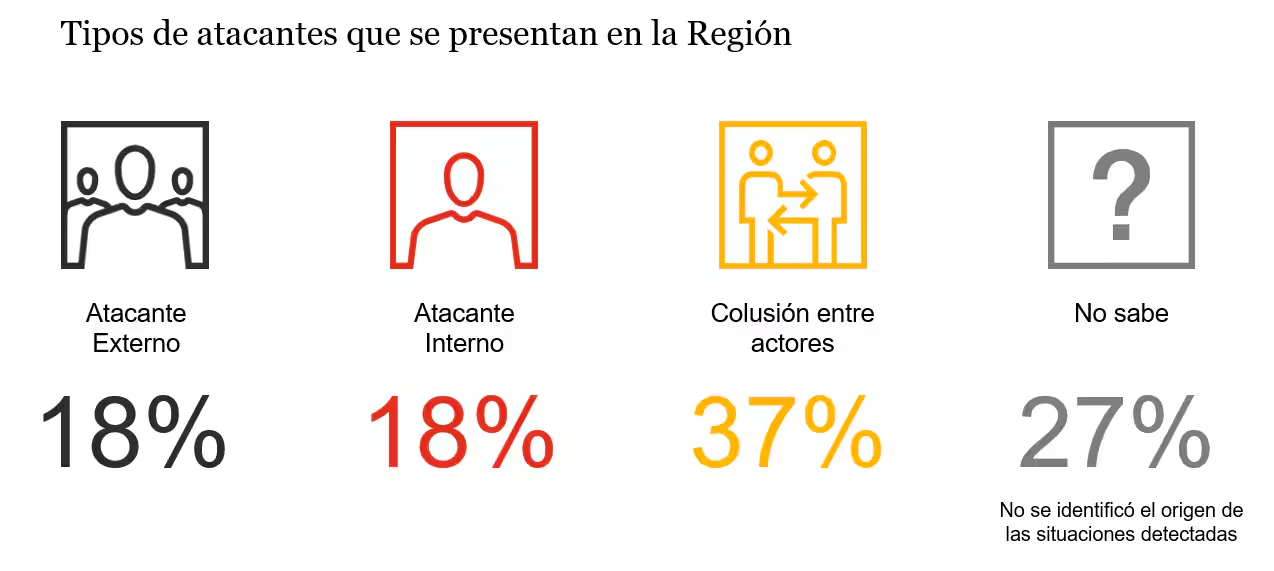

Los resultados muestran que ha aumentado un nuevo perfil de atacante. El 37% de las organizaciones encuestadas experimentaron un fraude a través de la colusión entre fuentes internas y externas. Recordemos que si se pueden tomar medidas más rigurosas con los atacantes internos, a diferencia de los atacantes externos que son inmunes a las herramientas tradicionales de prevención de fraude, como el código de conducta, el fortalecimiento de cultura de riesgo y los procesos de investigación.

Los grupos del crimen organizado son cada vez más especializados y profesionales, con objetivos, incentivos y estructuras de bonificación. Se aprovechan de las vulnerabilidades e invierten continuamente para burlar a sus presas. Esto impacta en el 27% de los atacantes aún no han sido identificados o reconocidos en algunas organizaciones, lo cual nos indica que la dinámica con la que cambian los esquemas de fraudes tiene una velocidad de desarrollo mayor a la que los mecanismos de reconocimiento de riesgos emergentes en esta materia tienen actualmente.

La gran mayoría de las empresas han indicado que sí cuentan con un plan de acción para la gestión de riesgos o cumplimiento y están conscientes de su responsabilidad de responder inmediatamente se observe algún indicador de fraude. Sin embargo, aún existe un 22.6% de las personas está anuente que la empresa no tiene un plan de acción ante la gestión de algún delito.

36% de los resultados de la encuesta indican que se realizan sanciones, despidos, mejora de la supervisión entre otras medidas correctivas como resultado de una conducta indebida de un colaborador.

Según los datos se ha apaciguado el fraude por parte de fuentes externas en las organizaciones.

El aumento de la frecuencia de las filtraciones de datos en el pasado ha sido crucial para tomar las medidas correctivas adecuadas. Es por esto que las empresas se han visto obligadas a proteger la información privada de identificación personal de sus clientes.

Los delincuentes han utilizado varios métodos para ocultar los fraudes, como la falsificación y alteración de documentos físicos o digitales, la destrucción y ocultación de información, la creación de empresas fachada, el uso de terceros como intermediarios, entre otros.

Modificar los controles es fundamental para prevenir que situaciones de fraude, corrupción y otros crímenes económicos que se hayan presentado, no se repitan. Para establecer los controles, es importante involucrar a todas las personas de la organización e identificar en qué cargos o qué tareas presentan mayor vulnerabilidad o riesgo de sufrir un ataque, de esta forma se pueden abordar estos controles de acuerdo con la prioridad de riesgo.

Consideraciones claves para proteger su perímetro.

Proteger el perímetro de nuestra organización es esencial, dado que los malos actores cada vez son mejores y han sido capaces de explotar las grietas en nuestros procesos de negocio.

La función de cumplimiento puede mitigar crímenes económicos y fraudes frente a los cambios digitales

Las funciones de cumplimiento se enfrentan al reto de responder a los avances digitales, como lo son las facilidades de pagos, aperturas de cuentas, transferencias de dinero locales e internacionales, el uso de las tarjetas de crédito, así como las facilidades de compra y venta en ambientes digitales. Todos estos avances tecnológicos han traído eficiencia, accesibilidad y comodidad para los consumidores, sin embargo, también conllevan a riesgos potenciales que requieren una atención de las funciones de cumplimiento, por lo que no hay una solución única para todos.

Algunos de los aspectos clave que podemos considerar para mitigar estos riesgos son:

- Involucrar las funciones de cumplimiento en los procesos de diseño de los productos y en la gestión de riesgo.

- Implementar un programa de cumplimiento enfocado en atender los riesgos asociados a la prevención del blanqueo de capitales (para esto se requiere tener una comprensión del tipo de cliente que se encuentran vinculados en la cartera empresarial de clientes, el tipo de operaciones que realizan los clientes y el monitoreo de transacciones).

- Establecer las responsabilidades de las 3 líneas de defensa de la organización en temas de debida diligencia y mantenimiento de información de clientes, proveedores y empleados.

- Contar con un modelo de talento que responda a las necesidades de la organización, considerando el conocimiento, habilidades y la capacidad de respuesta del programa de cumplimiento.

Contáctanos

Bismark Rodríguez

Socio Líder Regional de Consultoría, PwC Centroamérica y Rep. Dominicana, PwC Interaméricas