Leur positionnement pour réussir dans le contexte du système bancaire ouvert

Il est vrai que le nouveau système risque d’accroître la concurrence, mais la bonne nouvelle pour les grandes banques canadiennes, c’est qu’elles sont déjà dépositaires des données de leurs clients, qui leur accordent leur confiance. De plus, elles représentent des marques réputées sur lesquelles elles peuvent s’appuyer pour réussir dans le contexte du système bancaire ouvert. Leur défi consistera à se faire une image claire du rôle qu’elles veulent jouer pour continuer de répondre aux attentes changeantes de leurs clients.

Pour les petites et les moyennes banques, le système bancaire ouvert représente une belle occasion d’attirer de nouveaux clients et de conquérir de nouveaux marchés en tirant profit des données que mettront à leur disposition les grandes banques. Par contre, prendre leur place dans ce nouveau contexte pourrait leur occasionner des coûts considérables; c’est pourquoi dans d’autres pays l’ouverture du système bancaire a porté en premier lieu uniquement sur les grandes banques.

Les banques qui se démarqueront devront posséder un certain nombre de caractéristiques, comme l’orientation clientèle visant la création de solutions personnalisées pour gagner le cœur et l’esprit de leurs clients. Une part importante de ce positionnement consistera à maîtriser les capacités analytiques pour pouvoir utiliser les renseignements disponibles et offrir au bon moment la bonne gamme de produits et de services aux clients.

Les banques devront aussi se distinguer par l’utilisation intelligente des données. L’enjeu consistera pour elles à s’assurer que leurs bases de données sont prêtes à être interrogées sur demande. Une étape fondamentale de l’intégration du système bancaire ouvert consiste à faire un exercice de mappage des données pour déterminer où les données des consommateurs sont hébergées dans les différents systèmes, de façon à répondre entre autres aux demandes que les consommateurs leur adresseront concernant l’accès à leurs données, leur modification et leur suppression aux termes des dispositions en matière de respect de la vie privée.

L’idée de partager des données risque de mettre les banques mal à l’aise. Mais il ne faut pas oublier que le système bancaire ouvert leur offrira de nombreuses possibilités et de multiples avantages. En plus de profiter d’innovations qu’elles pourront exploiter, elles pourront réaliser des efficiences et ainsi réduire leurs coûts. Le système bancaire ouvert a également le potentiel de réduire d’autres risques auxquels les grandes banques sont exposées, comme la fraude et le blanchiment d’argent; de plus, l’accès aux données et leur partage entre les institutions faciliteront la détection des anomalies.

Avantages du système bancaire ouvert pour les clients des banques

Le système bancaire ouvert représente l’occasion pour les services bancaires d’adopter davantage des innovations que les consommateurs apprécient déjà dans d’autres aspects de leur vie en améliorant les processus, les produits et les services.

L’une des possibilités du système bancaire ouvert est la capacité à tirer des activités bancaires d’un client un portrait plus complet de son dossier de crédit. Par exemple, les particuliers ayant un problème de crédit pourraient ainsi obtenir un prêt que leur dossier de crédit ne leur permettrait pas d’obtenir en temps normal. Ou encore, le système bancaire ouvert pourrait accélérer le processus d’obtention d’un crédit.

Pour les entreprises, le système bancaire ouvert pourrait aussi améliorer le processus de crédit, par exemple en montrant à leur banque les flux de trésorerie dans un autre compte bancaire. De cette façon, la banque aurait un portrait plus détaillé des finances de l’entreprise, notamment le caractère cyclique et saisonnier de ses affaires, et pourrait en tenir compte dans sa décision d’accorder ou non le crédit.

Les consommateurs verront sans doute bien des avantages au système bancaire ouvert, mais rien ne garantit qu’ils pourront profiter de toutes ses possibilités. Pour que les consommateurs acceptent de donner accès à leurs données financières, il faudra qu’ils aient confiance dans la sécurité des services et soient certains que leurs données sont protégées adéquatement.

Mais rien ne garantit que le système bancaire ouvert inspirera cette confiance. D’après notre rapport d’enquête sur l’état mondial de la sécurité de l’information, intitulé Global State of Information Security Survey, près de la moitié (49 %) des Canadiens interrogés ont déclaré que des incidents liés à la sécurité avaient eu des répercussions sur les dossiers des clients. À l’ère des violations de la sécurité et de la confidentialité des données, il est crucial que des infrastructures de sécurité de l’information solides et des mécanismes de consentement appropriés soient instaurés pour que le système bancaire ouvert puisse remplir ses promesses.

Il sera par ailleurs important que les banques et autres fournisseurs de services créent des produits vraiment appréciés, qui encourageront les clients à donner leur consentement. Même les services les plus simples peuvent résoudre certains irritants pour les consommateurs. Au Royaume-Uni, par exemple, un fournisseur utilise son accès aux données sur les opérations bancaires pour aider les créanciers à confirmer les revenus des clients et à calculer leur revenu disponible. Ce service peut aussi déterminer le jour de paie d’un client pour mieux fixer les dates de remboursement d’un prêt.

Ce que le système bancaire ouvert permet à un consommateur de faire

Données ouvertes

Dans ce scénario, un consommateur autorise un fournisseur tiers à consulter les opérations effectuées dans ses comptes courants de trois banques différentes. Sur la base de cette information et à partir de sa plateforme en ligne, le tiers est en mesure de donner des conseils financiers au consommateur.

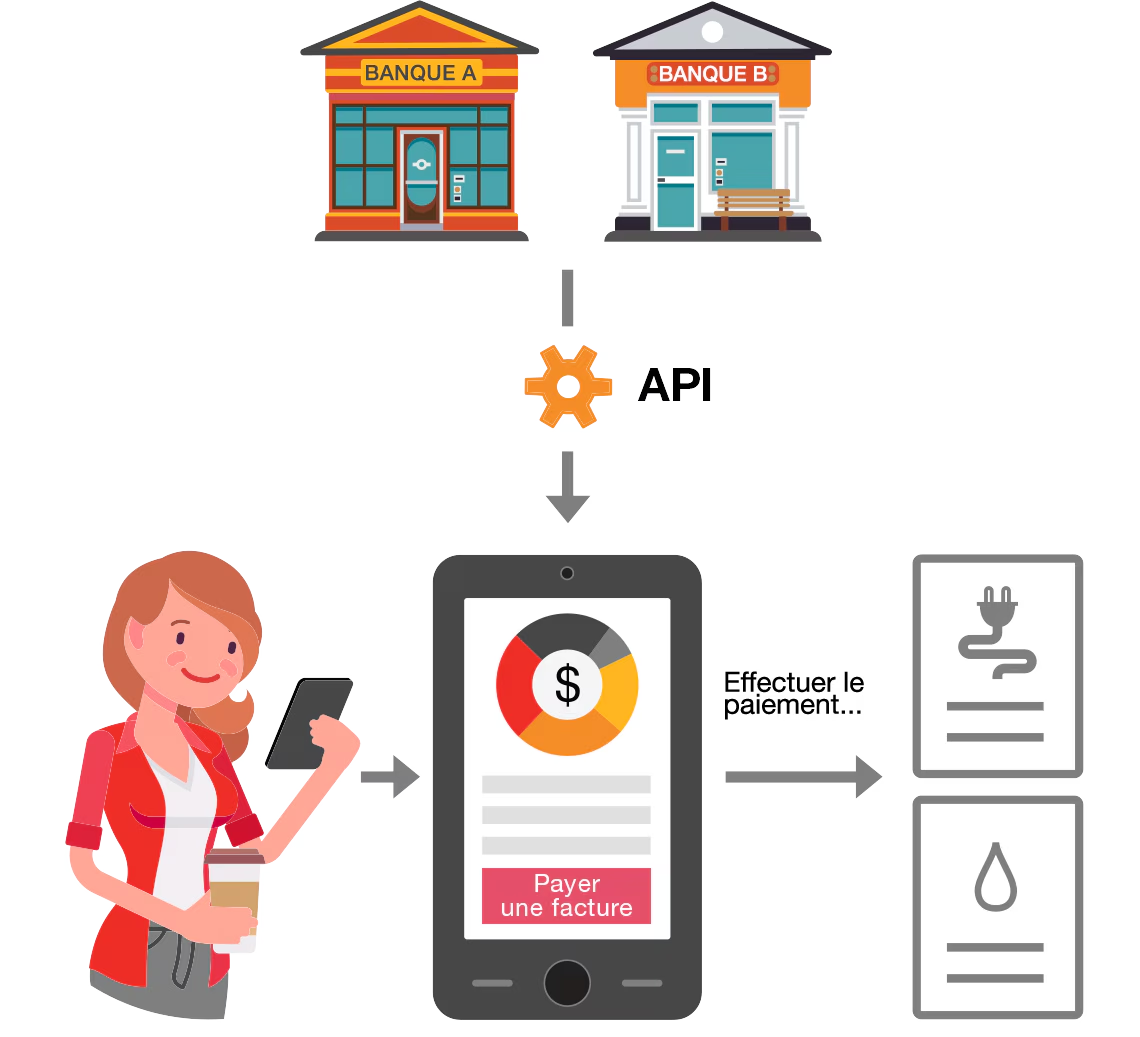

Processus ouvert

Dans ce scénario, le consommateur autorise une plateforme de gestion de paiements tierce à effectuer des paiements en son nom. La plateforme prélève des fonds du compte bancaire du consommateur pour payer les différentes factures de ce dernier à leur date d’échéance.

Produits ouverts

Dans ce scénario, le consommateur se présente à la banque B pour y faire transférer son compte de la banque A. Grâce au système bancaire ouvert, le consommateur peut faire le transfert sans aller à la banque A. Son compte de la banque A sera fermé, et les fonds qui s’y trouvent seront transférés à la banque B.

Le pouvoir des partenariats : le système bancaire ouvert et les opportunités qu’il représente pour les FinTech

Le système bancaire ouvert représente des opportunités considérables pour les FinTech. L’accès aux données des consommateurs leur permettra de créer des gammes de produits et de services novatrices, par exemple des plateformes de regroupement facilitant la planification financière ou des conseils et services pour aider les consommateurs à comparer les caractéristiques des produits de plusieurs banques, comme les frais ou les taux d’intérêt. Les FinTech pourront élargir leur portée si elles créent des services qui ciblent un irritant ou un besoin particulier des consommateurs.

Mais pour véritablement élargir leur clientèle, les FinTech devraient envisager aussi les possibilités qu’offre le système bancaire ouvert de collaborer avec les banques elles-mêmes. Dans certains cas, les banques opteront pour l’acquisition stratégique d’une FinTech pour bonifier leurs propres services. Dans d’autres cas, elles donneront un accès à leurs plateformes aux FinTech qui seront pour elles des partenaires de choix en qui elles auront confiance, et ce, dans le but d’offrir des services plus complets et une expérience plus agréable à leur clientèle.

Avant d’arriver à ce point, les banques devront nécessairement choisir les modèles de partenariat les plus appropriés, déterminer les parties de l’expérience client sur lesquelles elles doivent garder le contrôle et celles qu’elles devraient déléguer.

La complexité de la réglementation du système bancaire ouvert au Canada

La mise en place du système bancaire ouvert sera une tâche complexe pour les organismes de réglementation canadiens. Ces derniers devront entre autres décider quels acteurs seront autorisés à participer au système bancaire ouvert, notamment ceux qui pourront utiliser les API des banques pour accéder aux données des clients et les utiliser. Ils devront aussi se pencher sur d’autres questions telles que les règles entourant le consentement des clients et diverses questions de confidentialité.

Nous sommes d’avis qu’au début, le système bancaire ouvert au Canada sera adopté d’une manière limitée et graduelle, ses utilisations étant tout d’abord restreintes à certains cas, et que les exigences en matière de données ouvertes ne seront appliquées qu’aux grandes banques du pays dans un premier temps. Les utilisations se multiplieront ensuite au fil du temps, à mesure que le secteur bancaire canadien et ses organismes de réglementation tireront l’enseignement des autres pays déjà engagés dans cette voie.

La difficulté de réglementer le système bancaire ouvert sera aggravée par la complexité de la réglementation des services financiers au pays. En effet, les banques sont encadrées par des règles fédérales, mais les caisses populaires, par exemple, sont assujetties à une réglementation provinciale. Le rôle de certains organismes, comme le Bureau du surintendant des institutions financières (BSIF), la Société canadienne d’hypothèques et de logement (SCHL), le Commissariat à la protection de la vie privée du Canada et Paiements Canada, sera très important.

L’Association des banquiers canadiens a déjà donné son avis sur certaines des questions de réglementation qui ne manqueront pas de surgir. L’Association a par exemple souligné que le Canada a besoin d’un système d’identités numériques plus fiable, capable de prévenir la fraude dans l’environnement d’un système bancaire ouvert. Dans un livre blanc paru en 2018, l’Association avance que cette question doit même être résolue avant que le Canada puisse procéder au système bancaire ouvert.

« Nous préconisons une approche fédérée pour les identités numériques, a déclaré Neil Parmenter, de l’Association des banquiers canadiens. Essentiellement, une approche fédérée signifie que les gouvernements provinciaux, le gouvernement fédéral et le secteur pourront tous participer au système. »

(en anglais seulement)

« Nous préconisons une approche fédérée pour les identités numériques. Essentiellement, une approche fédérée signifie que les gouvernements provinciaux, le gouvernement fédéral et le secteur pourront tous participer au système. »

Le point de vue d’une coopérative de crédit sur le système bancaire ouvert

Le secteur canadien des services financiers suit de près les discussions sur le système bancaire ouvert au Canada. Jessica Macht, leader, Services au secteur financier, Ouest du Canada, s’est récemment entretenue avec Jeff Wong, chef des services numériques et des technologies de l’information chez Coast Capital Savings, de ce que signifie un système bancaire ouvert pour les coopératives d’épargne et de crédit. Wong convient qu’un système bancaire ouvert s’en vient au Canada et estime qu’il représente une occasion pour les coopératives de crédit de mieux servir leurs membres, particulièrement en ce qui concerne leurs habitudes financières et de dépenses. Même s’il reconnaît les défis techniques et d’infrastructure que poserait un tel système, Wong est d’avis que le débat en cours est une bonne occasion pour les institutions financières de s’efforcer davantage d’offrir des expériences optimales à leurs clients ou, dans le cas des coopératives d’épargne et de crédit, à leurs membres.

Contactez-nous

Associé et leader, Certification, Banques et marchés financiers, et leader, Gestion des risques financiers, PwC Canada