Point de vue fiscal : Le Canada introduit la première tranche des règles d’asymétrie hybride

09 mai, 2022

Numéro 2022-18F

En bref

Le 29 avril 2022, le ministère des Finances a publié des propositions législatives (« les propositions ») relatives aux dispositifs hybrides, qui sont des dispositifs transfrontaliers qualifiés de façons différentes selon les lois fiscales de divers pays. Ces propositions constituent la première de deux tranches de mesures législatives distinctes visant à mettre en œuvre dans la Loi de l’impôt sur le revenu (la Loi)1 les recommandations du Plan d’action BEPS (rapport Action 2)2 de l’Organisation de coopération et de développement économiques (OCDE) afin d’éliminer les avantages fiscaux découlant des dispositifs hybrides.

Cette première tranche traite des asymétries de « déduction/non-inclusion » relatives aux instruments financiers hybrides (y compris les asymétries impliquant des transferts hybrides d’instruments financiers et des paiements par substitution relatifs à ces instruments). En général, ces asymétries hybrides concernent des situations dans lesquelles un paiement relatif à un instrument financier est déductible par le payeur et n’est pas inclus dans le revenu ordinaire du bénéficiaire. La deuxième tranche, qui mettra en œuvre les autres recommandations du rapport Action 2 (dans la mesure où elles sont pertinentes dans le contexte canadien), sera publiée ultérieurement afin de recueillir les commentaires des parties prenantes et s’appliquera au plus tôt en 2023.

Les règles proposées sont destinées à s’aligner sur les recommandations du rapport Action 2 et à être interprétées sur la base de ce rapport (sauf indication contraire du contexte). Toutefois, cette première tranche de mesures législatives contient des écarts notables par rapport au rapport Action 2, notamment :

le traitement des paiements d’intérêts qui ne sont pas déductibles en vertu de ces règles en tant que dividendes réputés aux fins de la retenue d’impôt;

l’application des règles aux dispositifs impliquant les déductions d’intérêts théoriques (lorsqu’aucun intérêt n’est réellement payé).

Les règles proposées s’appliqueront aux paiements effectués après le 30 juin 2022 (ce qui, à ces fins, peut inclure les montants payés ou courus après le 30 juin 2022). Le ministère des Finances a demandé aux parties prenantes de fournir des commentaires en réponse aux propositions d’ici le 30 juin 2022.

En détail

Champ d’application des règles

Les principales règles énoncées dans les propositions (à l’article 18.4 proposé de la Loi) s’appliquent aux paiements découlant de « dispositifs hybrides ». Cette première tranche de mesures législatives se limite généralement aux dispositifs hybrides qui produisent une asymétrie de déduction/non-inclusion (asymétrie de D/N‑I).

Asymétrie de déduction/non-inclusion

Une asymétrie de D/N-I est une composante essentielle des propositions; elle fait généralement référence à un scénario dans lequel soit :

un paiement est déductible au Canada, mais n’est pas inclus dans le revenu ordinaire dans un pays étranger (ou au Canada);

un paiement est déductible dans un pays étranger, mais n’est pas inclus dans le revenu ordinaire au Canada (ou dans un pays étranger).

Une asymétrie de D/N-I peut également se produire lorsqu’un paiement produit une inclusion dans le revenu ordinaire, mais que cette inclusion est inférieure à la déduction. Dans ce cas, l’asymétrie de D/N-I correspond au montant par lequel la déduction dépasse l’inclusion dans le revenu (toutefois, on ne tient pas compte de l’inclusion dans le revenu si elle est égale ou inférieure à 10 % de la déduction).

Les termes « revenu ordinaire canadien » et « revenu ordinaire étranger » sont utilisés pour déterminer si un montant est inclus dans le revenu aux fins du critère d’asymétrie de D/N-I. En gros, ces termes font référence aux montants qui sont inclus dans le revenu aux fins de l’impôt, sans déduction, crédit ou exemption compensatoire liés au paiement. Notamment, le revenu ordinaire canadien exclut les dividendes intersociétés qui sont déductibles en vertu des articles 112 (pour les dividendes nationaux) ou 113 (pour certains dividendes reçus de sociétés étrangères affiliées).

Le terme « déductible » est défini au sens large, afin d’inclure un allègement fiscal étranger équivalent (fourni par des exemptions ou des crédits, par exemple). En outre, un montant est considéré comme déductible aux fins du critère d’asymétrie de D/N-I même si une déduction est effectivement limitée par les règles de capitalisation restreinte, le projet de règles de restriction des dépenses excessives d’intérêts et de financement (RDEIF)3 ou des règles fiscales étrangères équivalentes4.

Le calendrier est également important lors de l’application du critère d’asymétrie de D/N-I : une inclusion dans le revenu doit avoir lieu au cours d’une année d’imposition qui commence dans les 12 mois suivant la fin de l’année au cours de laquelle le montant était déductible. Une asymétrie temporelle plus longue produira une asymétrie de D/N-I (bien qu’un allègement puisse être disponible lorsque l’asymétrie est résolue, comme indiqué ci-dessous).

Dispositifs hybrides

Cette première tranche de mesures législatives proposée traite de trois types de dispositifs hybrides :

Dispositifs d’instrument financier hybride – Il s’agit de dispositifs impliquant des instruments financiers (c’est-à-dire des dettes, des actions ou des instruments économiquement équivalents) qui sont traités différemment selon les lois fiscales de divers pays. Par exemple, un instrument financier pourrait être traité comme une dette dans un pays et comme des capitaux propres dans un autre pays.

Dispositifs de transfert hybride – Il s’agit de dispositifs impliquant le transfert d’un instrument financier, qui sont traités différemment selon diverses lois fiscales. Par exemple, un pays pourrait traiter un dispositif comme une vente de l’instrument transféré, tandis qu’un autre pays le traiterait comme un prêt garanti par l’instrument transféré. Ce concept inclut également les dispositifs dans lesquels des traitements fiscaux différents s’appliquent aux paiements compensatoires effectués pour les distributions reçues sur l’instrument transféré.

Dispositifs de paiement par substitution – Il s’agit de certains dispositifs impliquant le transfert d’un instrument financier dans lesquels des paiements effectués se substituent aux rendements de l’instrument transféré.

Chaque type de dispositif est défini par un critère complexe. Ces critères ont généralement les exigences communes suivantes :

Parties liées ou dispositif structuré – Les parties au dispositif doivent être liées d’une certaine manière (soit avoir un lien de dépendance, soit partager au moins 25 % de propriété commune). Si les parties ne sont pas suffisamment liées, les règles proposées peuvent néanmoins s’appliquer si le dispositif est un « dispositif structuré ». Ce terme désigne un dispositif qui est conçu pour produire une asymétrie de D/N-I ou dont le prix est fixé de manière à refléter l’avantage économique de cette asymétrie. Une exception empêche les règles de s’appliquer à certaines parties à un dispositif structuré qui ne pouvaient raisonnablement pas avoir connaissance de l’asymétrie de D/N-I et qui ne participent pas à la valeur de cette asymétrie.

Asymétrie de D/N-I – Le dispositif doit inclure un paiement qui produit une asymétrie de D/N-I. Le terme « paiement » est défini au sens large dans ces règles, afin d’inclure les obligations actuelles et futures d’effectuer des paiements, ainsi que les obligations conditionnelles (ceci afin de tenir compte des différentes circonstances dans lesquelles un montant peut être déductible en vertu de régimes fiscaux étrangers).

Lien avec le traitement hybride – L’asymétrie de D/N-I doit raisonnablement être considérée comme résultant du traitement fiscal hybride du dispositif (c’est‑à‑dire d’un traitement fiscal différent du dispositif dans divers pays, comme décrit ci-dessus). La règle relative aux paiements par substitution est quelque peu différente, car elle n’exige pas une asymétrie de D/N-I résultant du traitement fiscal hybride. Cette règle s’applique généralement aux dispositifs de transfert qui produisent certains types d’asymétries de D/N-I impliquant des paiements par substitution, qui pourraient autrement compromettre l’intégrité des autres règles d’asymétries hybrides.

Les règles proposées s’appliquent également aux déductions des intérêts théoriques, qui sont autorisées dans certains régimes fiscaux étrangers pour les prêts sans intérêt (ou à faible taux d’intérêt). Ces prêts sont essentiellement traités comme des instruments financiers hybrides.

Dans le cas d’un dispositif hybride, l’asymétrie de D/N-I qui résulte du traitement fiscal hybride (comme décrit ci-dessus) est appelée « montant de l’asymétrie hybride » et est assujettie aux règles d’application examinées ci-dessous.

Observations de PwC

Les règles d’asymétrie hybride sont complexes; les contribuables devront examiner une série de critères pour déterminer si les règles s’appliqueront à des dispositifs particuliers. Il existe de nombreux termes définis, dont certains élargissent considérablement le sens habituel donné à ces termes.

Le critère d’asymétrie de D/N-I est large et peut s’appliquer à de nombreux résultats fiscaux qui ne sont pas liés aux dispositifs hybrides. Les critères du lien prévus par les règles relatives aux instruments financiers hybrides, aux transferts hybrides et aux paiements par substitution sont donc très importants pour limiter le champ d’application de ces règles aux véritables asymétries hybrides.

Lors de la détermination du montant d’une asymétrie de D/N-I, on ne tient pas compte d’une inclusion mineure dans le revenu (égale à 10 % ou moins de la déduction). Cette exclusion semble injuste, car elle pourrait créer une asymétrie de D/N-I supérieure à l’asymétrie économique réelle – par exemple, si un paiement donne lieu à une déduction de 100 $ et à une inclusion dans le revenu de 9 $, l’asymétrie de D/N-I est de 100 $, alors que seulement 91 $ ne sont effectivement pas assujettis à l’impôt.

Les règles proposées s’écartent du rapport Action 2 en traitant les dettes avec des déductions d’intérêts théoriques comme des dispositifs hybrides (bien que ce traitement semble cohérent avec les règles anti-hybrides américaines). Les contribuables qui ont des entités liées dans des juridictions qui prévoient des déductions d’intérêts théoriques devraient examiner leurs prêts intersociétés, afin de déterminer s’ils pourraient déclencher l’application des règles proposées.

Règles d’application

Les règles d’application (décrites ci-dessous) visent à neutraliser l’asymétrie de D/N-I résultant d’un dispositif hybride.

Règle primaire

La règle d’application primaire (dans les paragraphes 18.4(3) et (4) proposés) s’applique généralement aux dispositifs « entrants » – c’est-à-dire un paiement effectué par un contribuable canadien à une entité étrangère dans le cadre d’un dispositif hybride. Cette règle interdit la déduction du paiement jusqu’à concurrence du montant de l’asymétrie hybride.

Cette règle primaire a préséance sur toute règle étrangère d’asymétrie hybride, qui pourrait autrement inclure le paiement dans le revenu étranger. La règle primaire s’applique également en priorité aux règles canadiennes de capitalisation restreinte et aux règles de RDEIF proposées (et devrait donc être prise en compte avant d’appliquer ces autres règles).

Si une déduction pour un paiement est refusée en vertu de la règle primaire, un mécanisme d’ajustement (à l’alinéa 20(1)yy) proposé) permet de demander une déduction à l’avenir, dans la mesure où le contribuable peut démontrer qu’un montant relatif au paiement est inclus dans le revenu ordinaire étranger. Cette règle prévoit un allègement pour les montants d’asymétrie hybride qui impliquent des asymétries temporelles, plutôt que des asymétries permanentes.

Lorsqu’une déduction d’intérêts est refusée en vertu de la règle primaire, les intérêts non déductibles sont réputés être des dividendes aux fins de la retenue d’impôt des non-résidents.

Règle secondaire

La règle d’application secondaire (dans les paragraphes 12.7(2) et (3) proposés) s’applique généralement aux dispositifs « sortants » – c’est-à-dire un paiement reçu par un contribuable canadien d’une entité étrangère dans le cadre d’un dispositif hybride. Cette règle inclut un montant dans le revenu du contribuable, égal au montant de l’asymétrie hybride pour le paiement.

La règle secondaire ne s’applique pas à un paiement qui n’est pas déductible dans le pays étranger en raison d’une règle étrangère d’asymétrie hybride (car il n’y a pas d’asymétrie de D/N-I dans ces circonstances). La règle primaire étrangère d’asymétrie hybride a donc préséance sur la règle secondaire canadienne.

Observations de PwC

Les règles proposées s’écartent considérablement du rapport Action 2, en traitant les intérêts non déductibles comme des dividendes aux fins de la retenue d’impôt (bien que cela soit conforme au traitement des intérêts non déductibles en vertu des règles de capitalisation restreinte). Cela signifie que la règle primaire peut refuser les déductions d’intérêts, mais aussi augmenter immédiatement les retenues d’impôt en espèces (lorsque les dividendes sont assujettis à un taux de retenue d’impôt plus élevé que les intérêts en vertu d’une convention fiscale pertinente, comme la convention fiscale entre le Canada et les États-Unis).

La règle primaire démontre également l’importance de coordonner les règles d’asymétrie hybride du Canada avec celles des autres pays. La règle primaire refuse une déduction au Canada, en partant du principe que les règles étrangères d’asymétrie hybride ne seront pas appliquées dans ces circonstances. Cet ordre est conforme au rapport Action 2, mais les contribuables doivent s’assurer que les règles d’asymétrie hybride pertinentes dans les juridictions étrangères offrent effectivement un allègement dans ces circonstances.

L’ordre dans lequel la règle primaire précède les règles de capitalisation restreinte et les règles de RDEIF canadiennes est également important. La règle primaire refuse généralement la déduction d’une dépense dans la mesure où elle dépasse certaines inclusions dans le revenu (en vertu du critère d’asymétrie de D/N-I), tandis que les autres règles refusent simplement une partie de la dépense (sans déduire cette dépense d’un revenu quelconque). La déduction totale refusée en vertu de toutes ces règles peut donc être plus importante qu’elle ne le serait si l’ordre était inversé. Par exemple, supposons qu’un contribuable a 100 $ de dépenses d’intérêts qui produisent une asymétrie de D/N-I de 80 $ (en raison de l’inclusion d’un revenu étranger de 20 $), et que 50 % des dépenses d’intérêts du contribuable ne sont pas déductibles en vertu des règles de capitalisation restreinte. La règle d’asymétrie hybride primaire refuserait 80 $ de déduction d’intérêts et 10 $ de la déduction restante seraient refusés en vertu des règles de capitalisation restreinte (c’est-à-dire 90 $ d’intérêts refusés au total). Si l’ordre était inversé, 50 $ de la déduction d’intérêts seraient refusés en vertu des règles de capitalisation restreinte, ce qui n’entraînerait qu’une asymétrie de D/N-I de 30 $ à prendre en compte par la règle primaire (c’est-à-dire 80 $ d’intérêts refusés au total). Il pourrait être plus approprié d’éliminer une dette du ratio dettes-capitaux propres utilisé dans les règles de capitalisation restreinte, dans la mesure où les intérêts sur la dette ne sont pas déductibles en vertu des règles d’asymétrie hybride.

Contrairement à la règle primaire, la règle secondaire ne semble pas comporter de mécanisme d’ajustement qui prévoit un allègement pour une inclusion dans le revenu résultant d’une asymétrie temporelle à long terme, une fois que cette asymétrie est résolue.

Refus des déductions de dividendes de sociétés étrangères affiliées

En plus des principales règles d’application décrites ci-dessus, les propositions comprennent une nouvelle restriction aux déductions prévues à l’article 113 de la Loi pour certains dividendes reçus de sociétés étrangères affiliées. La nouvelle règle (paragraphe 113(5) proposé de la Loi) refuse l’accès à une déduction prévue à l’article 113 pour un dividende d’une société étrangère affiliée, dans la mesure où le dividende est déductible aux fins de l’impôt étranger par le payeur du dividende (ou par certaines autres entités à qui revient le revenu du payeur du dividende aux fins de l’impôt étranger). Contrairement aux principales règles d’application, l’application du paragraphe 113(5) proposé ne nécessite pas de dispositif hybride.

Le paragraphe 113(5) proposé s’applique même si la déduction de l’impôt étranger pour le dividende était refusée par des règles étrangères d’asymétrie hybride, ou par des équivalents étrangers des règles de capitalisation restreinte ou de RDEIF. Cette règle peut également avoir priorité sur les principales règles canadiennes d’asymétrie hybride (car si un contribuable reçoit un dividende d’une société étrangère affiliée et ne peut demander une déduction en vertu de l’article 113, cela peut éliminer l’asymétrie de D/N-I requise par les principales règles).

Lorsque cette règle refuse la déduction prévue à l’article 113 pour un dividende, celui-ci réduit quand même les soldes de surplus de sociétés étrangères affiliées du payeur du dividende. Il semble également qu’aucun crédit pour impôt étranger ne serait disponible pour toute retenue d’impôt payée sur le dividende, en raison de la restriction existante dans les règles relatives aux crédits pour impôt étrangers pour les impôts payés sur le revenu provenant d’actions de sociétés étrangères affiliées (qui n’est pas modifiée par les propositions).

Observations de PwC

L’application du paragraphe 113(5) proposé pourrait donner lieu à des résultats problématiques, particulièrement dans les scénarios où la déduction par un pays étranger des dividendes versés par une société reflète un choix de politique visant à imposer plutôt un impôt équivalent au niveau de l’actionnaire. Par exemple, les FPI américaines (qui peuvent être structurées comme des sociétés) doivent généralement distribuer presque tous leurs revenus; ces distributions sont déduites par les FPI et sont plutôt imposées entre les mains de leurs investisseurs (y compris une importante retenue d’impôt pour les investisseurs non américains). Une société canadienne qui investit dans une FPI américaine pourrait être assujettie à une double imposition importante en vertu des règles proposées; ce résultat pourrait être involontaire. Le gouvernement devrait envisager de donner accès à des crédits pour impôt étranger pour la retenue d’impôt sur les dividendes de sociétés étrangères affiliées, lorsque les déductions prévues à l’article 113 pour ces dividendes sont refusées par le paragraphe 113(5) proposé.

Comme il est indiqué ci-dessus, la coordination avec les règles étrangères d’asymétrie hybride sera également importante. Le paragraphe 113(5) proposé a préséance sur les règles étrangères d’asymétrie hybride qui refuseraient la déduction d’un paiement de dividende, sur la base que les autres pays ne devraient pas appliquer leurs règles d’asymétrie hybride lorsque le paragraphe 113(5) s’applique. Cet ordre est conforme au rapport Action 2, mais les contribuables devraient surveiller leurs investissements dans les pays qui offrent des déductions pour dividendes, afin de s’assurer que leurs règles étrangères d’asymétrie hybride sont effectivement appliquées de cette manière.

Règle anti-évitement

Une règle anti-évitement ciblée vise certains dispositifs qui produisent des résultats substantiellement similaires à ceux visés par les règles proposées, mais qui ne satisfont pas aux exigences techniques de ces règles. Cette règle anti-évitement s’applique généralement à un paiement si l’un des principaux objectifs d’une opération (ou d’une série d’opérations) qui incluent le paiement est d’éviter ou de limiter l’application des règles proposées, et si l’une des conditions suivantes est remplie :

le paiement est un dividende qui produit une déduction à des fins fiscales étrangères;

une asymétrie de D/N-I (ou un résultat sensiblement similaire) se produit en raison d’un traitement différent des modalités des opérations en vertu des lois fiscales de divers pays.

Lorsque cette règle s’applique, elle détermine de nouveau les conséquences fiscales pour refuser l’avantage fiscal découlant de l’asymétrie de D/N-I (ou d’un résultat sensiblement similaire).

Exemples de dispositifs touchés par les règles d’asymétrie hybride

Les exemples suivants illustrent l’application des règles proposées à certains dispositifs hybrides (ils s’inspirent largement des exemples figurant dans les notes explicatives accompagnant les propositions). Il est important de noter que, bien que les notes explicatives examinent comment les règles proposées s’appliqueraient à ces dispositifs, elles n’excluent pas la possibilité que ces dispositifs puissent également être contestés en vertu des règles fiscales existantes.

Prêt et entente de souscription à terme

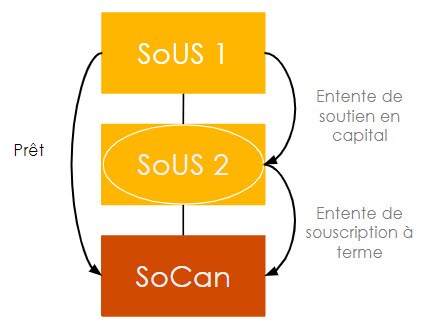

Le premier exemple concerne un investissement entrant au Canada :

SoUS 1 et SoUS 2 sont des sociétés américaines; SoUS 2 est une filiale en propriété exclusive de SoUS 1 et est fiscalement transparente aux fins de la fiscalité américaine.

SoCan est une société canadienne.

SoUS 1 accorde un prêt portant intérêt (le « prêt ») à SoCan.

SoUS 2 et SoCan concluent une entente de souscription à terme, en vertu de laquelle SoUS 2 accepte de souscrire un nombre déterminé d’actions ordinaires de SoCan à des dates futures précises (qui correspondent aux dates de paiement des intérêts et à la date d’échéance du prêt).

SoUS 1 et SoUS 2 concluent une entente de soutien en capital, aux termes de laquelle SoUS 1 convient d’apporter du capital à SoUS 2 afin de lui fournir les fonds nécessaires pour remplir les obligations prévues par l’entente de souscription à terme.

SoUS 1 conclut un accord de garantie avec SoCan pour garantir les obligations de SoUS 2 en vertu de l’entente de souscription à terme.

- À chaque date de paiement des intérêts (et à l’échéance du prêt) :

- SoUS 1 apporte une mise de fonds à SoUS 2 à titre d’apport de capital (conformément à l’entente de soutien en capital)

- SoUS 2 utilise les fonds pour souscrire des actions ordinaires de SoCan (conformément à l’entente de souscription à terme)

- SoCan utilise les fonds pour payer des intérêts à SoUS 1 en vertu du prêt (ou pour payer le capital du prêt à l’échéance)

Aux fins de cet exemple, on suppose que le prêt est traité comme une dette aux fins fiscales canadiennes, et que les paiements d’intérêts à SoUS 1 sont déductibles. Aux fins fiscales américaines, le dispositif est essentiellement considéré comme un placement en actions par SoUS 1 dans SoCan et les paiements d’intérêts sont traités comme des dividendes en actions, qui ne sont pas inclus dans le revenu imposable de SoUS 1.

Ce dispositif est un « dispositif d’instrument financier hybride » en vertu des règles proposées, car il remplit les conditions suivantes :

le prêt est un « instrument financier » et les intérêts sur le prêt sont un « paiement » découlant de cet instrument financier;

le payeur et le bénéficiaire des intérêts (SoCan et SoUS 1) ont un lien de dépendance;

le paiement des intérêts donne lieu à une asymétrie de D/N-I, car il produit une déduction aux fins fiscales canadiennes, sans aucune inclusion dans le revenu ordinaire étranger de SoUS 1; et

l’asymétrie de D/N-I découle du fait que le dispositif est traité différemment en vertu des lois fiscales du Canada et des États-Unis (c’est-à-dire que le Canada traite le prêt comme une dette distincte de l’entente de souscription à terme, alors que les États-Unis traitent ces instruments comme une participation au capital intégré); cette différence de traitement est attribuable aux modalités du prêt, à l’entente de soutien en capital, à l’entente de souscription à terme et à l’accord de garantie.

Le paiement des intérêts est donc considéré comme un « montant de l’asymétrie hybride » et la déduction de ce montant par SoCan est refusée par la règle d’application primaire (paragraphe 18.4(4) proposé). Le paiement est également réputé être un dividende (plutôt qu’un intérêt) aux fins de la retenue d’impôt.

Vente avec rachat d’actions (ou « mise en pension »)

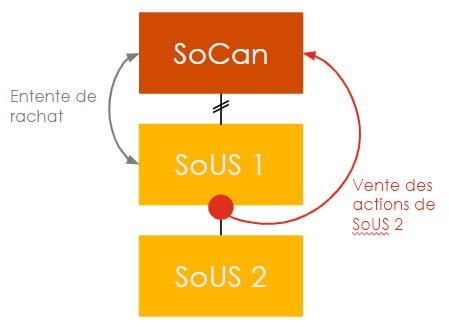

Le deuxième exemple concerne un investissement sortant du Canada :

SoCan est une société canadienne.

SoUS 1 et SoUS 2 sont des sociétés américaines, qui sont des filiales étrangères de SoCan.

SoUS 1 vend des actions de SoUS 2 à SoCan pour 100 millions de dollars et conclut également un accord de rachat de ces actions dans un an pour 110 millions de dollars. SoCan conserve les dividendes versés sur les actions de SoUS 2 pendant cette période et le prix de rachat est réduit du montant de ces dividendes.

Au cours de la période d’un an pendant laquelle SoCan détient les actions de SoUS 2, cette dernière verse un dividende de 10 millions de dollars.

En vertu de la loi fiscale canadienne, le dividende versé par SoUS 2 à SoCan est inclus dans le revenu de SoCan en vertu du paragraphe 90(1), et un montant égal est déduit du revenu imposable en vertu de l’alinéa 113(1)a) (en supposant que le dividende est versé à partir du surplus exonéré de SoUS 2). En vertu de la législation fiscale américaine, le dispositif est traité comme un prêt de SoCan à SoUS 1 (qui est garanti par les actions de SoUS 2); SoUS 1 est traitée comme ayant des dépenses d’intérêts déductibles de 10 millions de dollars à l’égard de ce prêt (à des fins d’illustration, nous supposons que les règles américaines d’asymétrie hybride ne s’appliquent pas pour refuser la déduction).

Le paragraphe 113(5) proposé ne s’applique pas au dividende, puisque celui-ci n’est pas déductible par SoUS 2 (bien que SoUS 1 ait une déduction dans ce dispositif, cette déduction découle du fait qu’elle est considérée comme un emprunteur aux fins fiscales américaines, et non parce qu’elle a une participation dans le payeur de dividende).

Ce dispositif est un « dispositif de transfert hybride » car il remplit les conditions suivantes :

le dispositif implique le transfert d’un instrument financier (les actions de SoUS 2), et le dividende versé par SoUS 2 est un paiement découlant de l’instrument financier transféré;

le payeur et le bénéficiaire du dividende (SoUS 2 et SoCan) ont un lien de dépendance;

dans les notes explicatives, le ministère des Finances indique que le paiement du dividende donne lieu à une asymétrie de D/N-I, étant donné que la déduction des intérêts de SoUS 1 survient « relativement » au dividende, et que le dividende n’est pas inclus dans le revenu ordinaire canadien de SoCan (en raison de la déduction compensatoire de l’article 113); et

l’asymétrie de D/N-I résulte du fait que le dispositif de transfert est traité différemment par les lois fiscales du Canada et des États-Unis (c’est-à-dire que les États‑Unis traitent le dispositif comme un emprunt, alors que le Canada ne le fait pas).

Le paiement de dividende est donc un « montant de l’asymétrie hybride »; SoCan doit inclure un montant égal au dividende dans son revenu en vertu de la règle d’application secondaire (paragraphe 12.7(3) proposé). Comme il est indiqué ci-dessus, cet exemple suppose que les règles américaines d’asymétrie hybride ne s’appliquent pas pour refuser la déduction des intérêts de SoUS 1. Si ces règles s’appliquaient, les règles canadiennes d’asymétrie hybride ne s’appliqueraient pas, puisqu’il n’y aurait pas d’asymétrie de D/N-I.

Future législation

Comme indiqué ci-dessus, cette première tranche de propositions législatives ne traite que de certaines des asymétries hybrides examinées dans le rapport Action 2. La deuxième tranche portera sur d’autres types d’asymétries hybrides examinés dans ce rapport, notamment :

Dispositifs utilisant des entités hybrides – Les entités hybrides sont des entités qui sont traitées comme fiscalement transparentes dans un pays et opaques dans un autre pays. Les dispositifs impliquant ces entités peuvent produire des asymétries de D/N-I, ainsi que des asymétries de double déduction (lorsqu’un paiement produit une déduction au Canada et dans un autre pays).

Asymétries impliquant une succursale – Il s’agit d’asymétries résultant de différences dans les législations fiscales de divers pays concernant l’attribution de revenus ou de dépenses à une succursale.

- Asymétries importées – Certains dispositifs dans lesquels un paiement est déductible par une entité dans un pays et est inclus dans le revenu ordinaire d’une entité dans un deuxième pays, mais l’inclusion dans le revenu est compensée par une déduction en vertu d’un dispositif hybride avec une entité résidant dans un pays tiers.

À retenir

Les règles d’asymétrie hybride sont un ajout complexe au régime fiscal canadien, comprenant de nombreux termes définis au sens large et des critères compliqués. Les contribuables doivent examiner attentivement ces règles pour déterminer si elles s’appliquent à leurs dispositifs de financement existants. Dans certains cas, les contribuables peuvent avoir besoin de se référer aux notes explicatives et au rapport Action 2 pour obtenir des directives supplémentaires. Toute interaction avec les règles existantes relatives aux « générateurs de crédit pour impôt étranger » (un régime plus étroit qui refuse les crédits ou déductions pour impôt étranger relatifs à certains dispositifs hybrides) doit également être prise en compte. Les contribuables doivent également noter que les règles proposées s’appliquent à certains dispositifs qui ne sont pas couverts par le rapport Action 2 (par exemple les déductions d’intérêts théoriques demandées sur les prêts sans intérêt).

Les règles exigeront une approche globale coordonnée à plusieurs niveaux. Les contribuables doivent avoir une bonne compréhension du traitement fiscal étranger de leurs dispositifs lorsqu’ils appliquent les règles proposées à ces dispositifs. Les règles canadiennes d’asymétrie hybride reposent également sur la coordination avec les règles étrangères d’asymétrie hybride, afin d’éviter la double imposition dans les cas où le Canada refuse une déduction.

Comme les règles proposées doivent entrer en vigueur le 1er juillet 2022, les contribuables doivent agir rapidement pour évaluer l’incidence de ces règles sur leurs mécanismes de financement et envisager toute réponse appropriée.

1. Sauf indication contraire, tout renvoi législatif se rapporte aux dispositions de la Loi.

2. Voir Projet OCDE/G20 sur l’érosion de la base d’imposition et le transfert de bénéfices, Neutraliser les effets des dispositifs hybrides et Neutraliser les effets des dispositifs hybrides impliquant une succursale.

3. Voir notre bulletin Point de vue fiscal, « Régime de restriction des dépenses excessives d’intérêts et de financement (RDEIF) ».

4. Le critère d’asymétrie de D/N-I ne tient pas compte non plus des restrictions de déduction que mettent en œuvre les règles du Pilier Deux de l’OCDE (c’est-à-dire une « règle relative aux profits insuffisamment imposés »).

Contactez-nous