{{item.title}}

{{item.text}}

{{item.text}}

2019-10-04

2019年9月より電力先物にかかる市場取引が開始されています。電力市場の自由化に伴い、電力事業者では価格変動によるビジネスリスクの管理手段の一つとして、電力先物取引の利用が高まっていくものと考えられます。本稿では、その背景とともに、電力先物取引を利用するにあたっての戦略的リスク管理としてのヘッジ会計の概要について解説します。なお、本稿における意見にわたる部分は筆者の私見であることをあらかじめ申し添えます。

電力市場の自由化により電力業界は、従前の総括原価による規制料金を前提としたビジネス構造から大きく変化しました。中でも電力価格ならびに燃料価格の変動によるビジネスリスクの管理は、事業者にとっての新たな課題となっています。

これまでは金融機関や商社との間において、相対で取引するスワップや先物といったデリバティブ商品を利用して、電力価格変動リスクを固定化するヘッジ取引が行われていました。このようなヘッジ取引を市場取引により可能にする電力先物市場は、2019年3月27日に東京商品取引所より試験上場の申請がなされました。そして8月9日付で経済産業省と農林水産省より認可の告示がなされ、9月17日より取引が開始されています。

電力先物市場立ち上げの検討時には、さまざまな事情を考慮して、課題の解決までは取引参加を見合わせる意向を持つ慎重な事業者が少なくありませんでした。試験上場申請時には、取引参加予定者は、新電力等と商品先物取引業者の計20者であり、大手事業者は参加していません。その後、試験上場申請と認可を受けて、電力先物市場取引の実施を検討し始めた事業者が徐々に増えてきたようです。

一方で、電力デリバティブ取引に慎重な姿勢を見せる事業者も少なくありません。電力デリバティブ取引は一般には金融商品に該当し、会計上は時価評価が原則です。時価変動により生じた評価損益は時価変動が生じた期の営業外損益に計上され、企業業績を示す経常利益に影響を及ぼします。卸電力市場での電力売買取引も同じく市場価格の変動にさらされているものの、市場価格変動額は営業収益・営業費用に含まれ、その影響は外部からは見えにくいと言えます。営業外損益区分での時価評価損益の計上、すなわち投機的取引の実行、と社内外で見なされることを、インフラ事業者として回避したいという思いも強いのかもしれません。

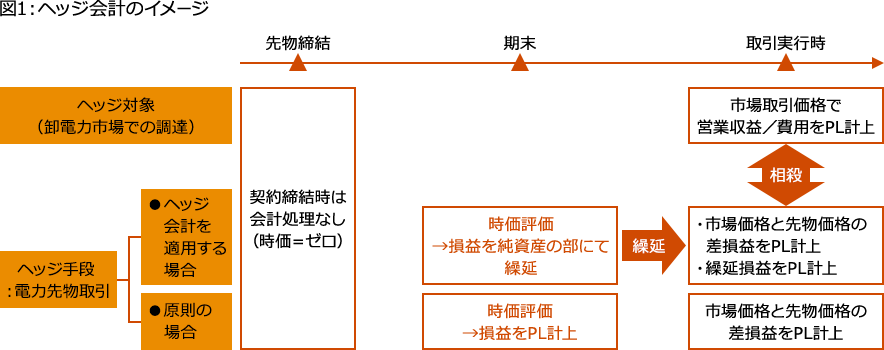

リスク管理の一環で行うヘッジ取引につき、ヘッジの効果を会計に反映することをヘッジ会計と言います。図1にヘッジ会計の効果を例示します。卸電力市場で電力を調達する取引は価格変動リスクを伴います。ヘッジ手段である電力先物取引により、ヘッジ対象である卸電力市場での将来の電力調達取引にかかる価格変動リスクを固定化します。ヘッジ手段の効果が高いことを示せれば、電力先物取引の時価評価損益をヘッジ対象である現物取引の決済時まで繰り延べることができ、結果、現物取引からの損益と先物取引からの損益とを同じタイミングで相殺し合う会計処理を取ることができます。

このヘッジ会計の適用は本来、例外的取り扱いであり、適用にあたって満たすべき要件が大きく二つあります。一つはヘッジ取引が企業のリスク管理方針に従ったものであることです。一般的には、リスク管理方針に関する規程類や内部統制が存在し、これを遵守していることが文書等で確認できることが求められます。もう一つは、ヘッジ関係の高い有効性が定期的に確認されていることです。

他にも電力取引の特徴に起因する個別の論点もあります。例えばヘッジ対象である電力現物取引が契約締結されていない予定取引(例:卸電力市場取引)である場合には、実行可能性が極めて高いことを証明する必要があります。また、1コマ30分単位の電力取引がヘッジ対象となり、ヘッジ手段との対応関係はどこまで厳密に求められるのか、という点も検討課題です。ヘッジ対象をグループ化する包括ヘッジの適用については、どこまで柔軟に認められるか、判断が分かれるところでしょう。ヘッジ会計適用のためのハードルに対して、ヘッジ会計が適用できる範囲でのみデリバティブ取引に取り組む、という方針を設ける会社もあります。ヘッジ会計適用要件は、企業の適用する会計基準に従って構築する必要があるため、これらの会計基準に精通した専門家の知見を取り入れる必要があるでしょう。

しかし、事業活動に伴い発生するリスクを識別し、そのリスクをヘッジするために取り組むのがヘッジ取引です。すなわち、企業のリスク管理の一環として行われる、極めて重要な戦略のはずです。リスクを識別し、それをヘッジする方法があるにも関わらず、ヘッジ会計が適用できないからヘッジ手段に取り組まない、という結論のほうが、むしろリスク管理の観点から問題となるでしょう。

デリバティブ取引への取り組み方針や承認手続きを社内規程に設け、これを遵守する仕組みを構築して運用するのは、会社のリスク管理を適切に行うための有効な手段です。またヘッジ取引に関して、目的や手段、業績への影響を開示し十分な説明を行うことで、ステークホルダーの理解が深まることも期待できます。自由化が先行している欧米エネルギー企業では、商品市場での価格変動リスクの管理が企業の主要な事業戦略の一つとして位置づけられており、企業はヘッジ取引を含むリスクへの取り組み体制について、積極的な開示を行っています。日本においてもヘッジ取引について、会計処理上の影響のみを注視するのではなく、企業が取るリスク管理戦略の一部として考えるべきでしょう。

{{item.text}}

{{item.text}}