{{item.title}}

{{item.text}}

{{item.text}}

2018-06-07

PwCあらた有限責任監査法人

財務報告アドバイザリー部

森本 啓

第31回に引き続き、法人所得税に関連する項目の中で包括利益計算書に計上される税金費用に関する開示をご紹介します(分析対象は2017年4月現在で有価証券報告書を公表済みのIFRS適用企業96社の直近の有価証券報告書です)。

第31回(前回):(1)税金費用の内訳

第32回(今回):(2)税率差異分析、(3)「税金費用の内訳」と「税率差異分析」の関係

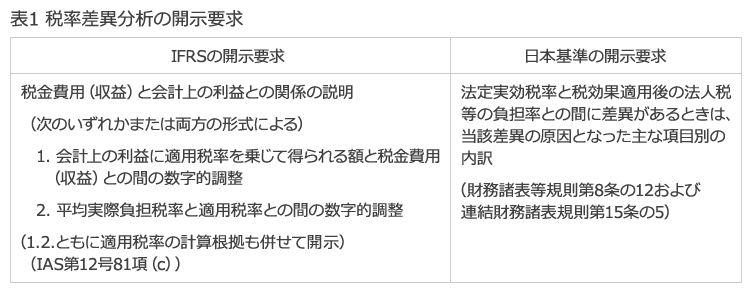

今回ご紹介する税率差異分析は日本基準においても要求されている開示内容であり、なじみのある方も多いと思います。前回の内容の再掲となりますがIFRSと日本基準の開示要求を比較すると以下のとおりです。

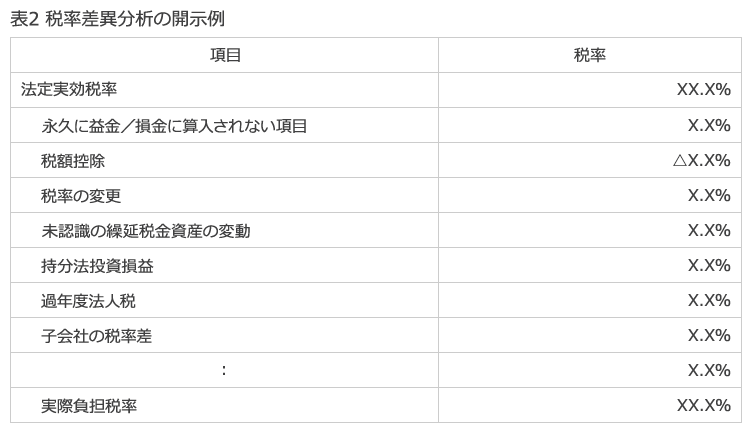

税率差異分析の開示では、税金費用(当期税金と繰延税金の合計)÷税前利益の計算により算出される実際負担税率と法定実効税率の差異要因となる項目の分析が要求されている点においては日本基準とあまり差異がなく、多くのIFRS適用企業が次のような方式で開示を行っています。

税率差異の要因として開示すべき項目については特に規定されていませんが、日本基準との比較においては使用する用語に少し変更が必要となる項目が存在しています。

回収可能性がないとの判断により繰延税金資産を認識していない将来減算一時差異や繰越欠損金などの金額が変動した場合には、課税所得は変動するものの税金費用は認識されないため、税率差異が発生します。日本基準においてはこの税率差異を「評価性引当額の変動」などとして開示することが一般的です。IFRSにおいても同様の税率差異が発生しますが、第29回で紹介したようにIFRSにおいては評価性引当額の概念が採用されていないため、この表現を使用することができません。従って多くのIFRS適用企業においては、この税率差異について「未認識の繰延税金資産の変動」や「繰延税金資産の回収可能性の判断の変更」などの名称にて開示しています。

また、日本基準の法人税等の範囲とIFRSの法人所得税の範囲の差となる項目については税率差異分析においても差として現れることになります。

住民税均等割や留保金課税などのように課税所得に連動しない金額について、日本基準では法人税等の範囲に含まれるものとされているため、税率差異の要因となっています。一方、IFRSでは「法人所得税とは、課税所得を課税標準として課される国内及び国外のすべての税金をいう(IAS第12号2項)」とされているため、住民税均等割などを法人所得税の範囲外であると整理し、販管費などに計上している状況では税率差異は発生しないこととなります。

IFRSにおいては税率差異分析を「会計上の利益に適用税率を乗じて得られる額と税金費用(収益)との間の数字的調整」として金額ベースの情報によって開示することも認められています(IAS第12号81項(c))。実務的には多数の子会社の税率差異分析の結果を合算して最終的に連結グループとしての税率差異分析を実施する工程では金額ベースでの集計を行うのが一般的であり、どちらの方法での開示にも対応できる企業が多いものと想定されますが、実際に金額ベースでの開示を行っているIFRS適用企業は5社(5%)となっています。

「税率差異分析」を金額ベースで作成した場合には、「税金費用の内訳」として開示される金額と「税率差異分析」の差異要因として開示される金額に同じ金額が含まれるという状況が発生することがあります。実際に金額ベースで税率差異分析を開示している5社についても何らかの項目について同じ金額を開示しています。

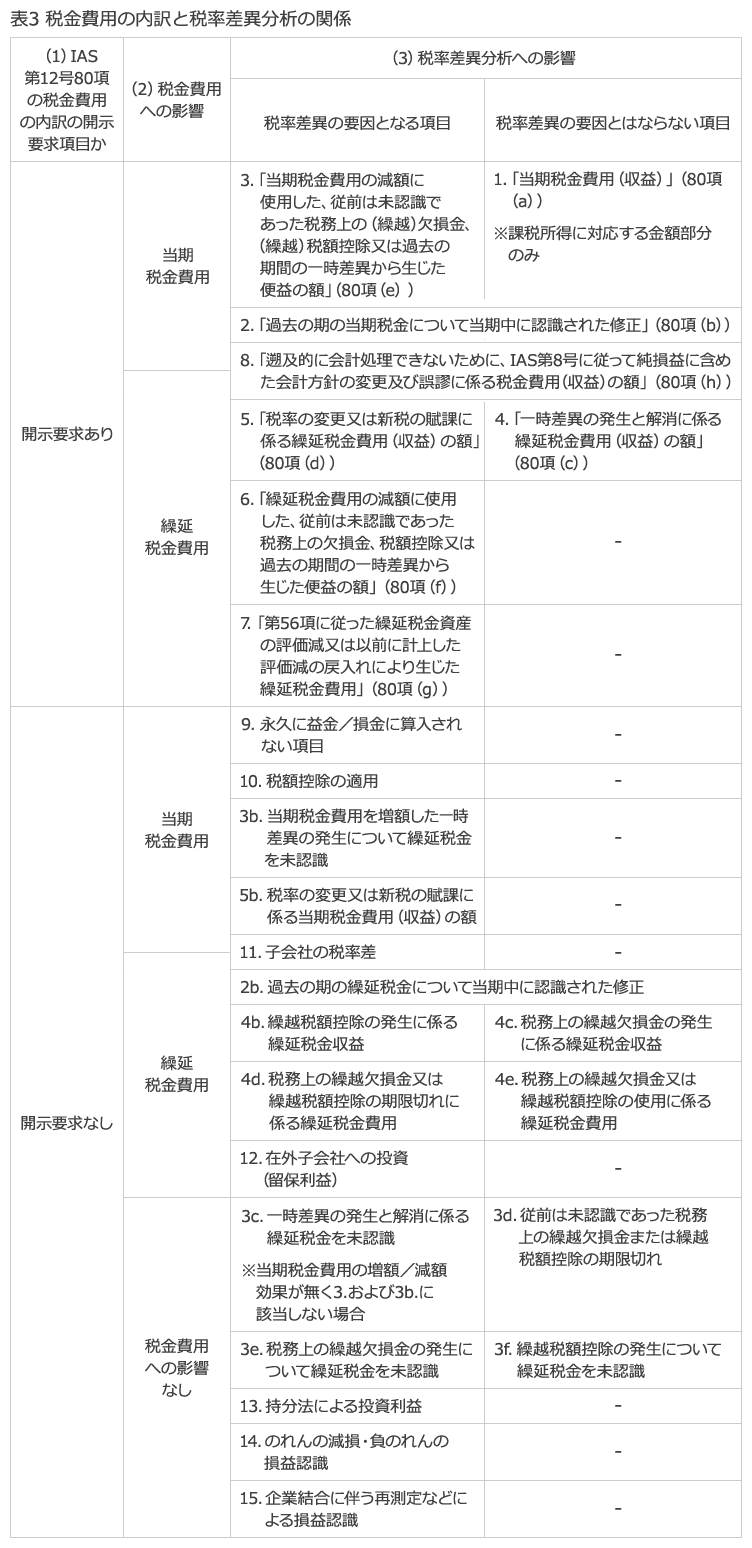

「税金費用の内訳」として開示が要求されている項目が税率差異の要因となる場合にはこのような状況となりますが、税率差異の要因とはならない場合には「税率差異分析」には現れないことになります。そこで、「税金費用の内訳」の開示項目や開示項目と対をなす状況、また「税率差異分析」において頻出する項目を、次の3つの属性をもとに分類してみました。

(1)「税金費用の内訳」としてIAS第12号80項において開示が要求されている項目か

(2)「当期税金費用」もしくは「繰延税金費用」のどちらへの影響が発生する項目か

(3)「税率差異分析」において税率差異の要因となる項目か

これらをもとに表形式で整理すると次のようになります。

(注1)上表内の1.~8.の項目は第31回の「表1」に記載の開示要求「(1)税金費用の内訳」の項目番号を踏襲しています。また、上表の「税金費用の内訳の開示要求なし」の項目については新たに付番しています。

(注2)2bまたは3bなどを付している項目は、それぞれ2または3に関連のある項目になります。

(注3)8.「遡及的に会計処理・・・」および11.子会社の税率差については当期税金費用と繰延税金費用の両方に影響が及ぶ可能性が想定されます。

(注4)より詳細な状況を前提とする場合には異なる結果となる可能性がある点にご留意ください。

上表の上段では、「税金費用の内訳」の開示が要求されている項目についてまとめています。「1.当期税金費用(収益)」の課税所得に対応する部分と、「4.一時差異の発生と解消に係る繰延税金費用(収益)の額」については税率差異の要因とはなりませんが、その他の項目は全て税率差異の要因となり得る項目であり、前述のように2つの開示で同じ金額が開示されることになる可能性があります。

一方で「2.過去の期の当期税金について当期中に認識された修正」について、一時差異等に関連した過年度修正を行う場合には、貸借逆の繰延税金費用が認識されることもあります。従って税率差異の要因とならないケースもあり、2つの開示で異なる金額が開示される可能性もあることになります。

上表の下段では、「税金費用の内訳」の開示が要求されていない項目について、次のような項目を抽出してまとめています。

一般に発生する税率差異要因についても、当期税金費用または繰延税金費用のどちらかに影響する項目であるか、もしくはどちらにも影響しない項目であるかなどを整理することによって、税金費用の内訳を詳細に分析することが可能となります。例としては、3.、6.、7.、3b.、3c.、3e.などは全て日本基準における評価性引当額の変動に相当する状況であり、IFRSの税率差異分析においてはその影響の合計を「未認識の繰延税金資産の変動」などとして開示する企業が多くなっています。一方でこの金額を税金費用の内訳の観点から検討するとそれぞれに異なる状況となっているため、その属性を整理して分解し、開示の要否を判断していく必要があることになります。

第31回、第32回と2回にわたり、法人所得税の開示項目のうち税金費用に関連する内容についてご紹介しました。「税金費用の内訳」の開示は日本基準にはない項目であり、未認識の繰延税金資産の金額の変動などについて詳細な分析が必要となります。第29回でご紹介していますが、IFRSでは、繰延税金資産の発生原因(タイプ)別に回収可能性を評価して個別に繰延税金資産の評価減を行う考え方が採用されています(IAS第12号24項)。実際にこの考え方に基づいて個別に評価減が行われている状況では詳細な分析を実施することが可能となりますが、日本基準のように評価性引当額によって一括で繰延税金資産の評価減を行う考え方のもとではこの分析を実施することは難しくなります。従って、税金費用の内訳の開示を作成する観点においても、繰延税金資産の評価減を発生原因(タイプ)別に把握しておくことが必要となっています。

※法人名、部署、内容などは掲載当時のものです。

{{item.text}}

{{item.text}}