3.統合の設計図~戦略的なM&A成功の鍵を握る投資仮説の吟味と統合後の青写真づくり(Blueprinting)

日本企業による海外M&Aがここ数年間で活発化しています。いやむしろ、M&Aという手段の戦略的活用ということ自体が日本企業の間でも当たり前の選択肢となってきたということでしょう。しかしながら、M&Aの案件数の増加やA社がB社を買収といったニュースが数多く聞こえてくる割には、日本企業によるM&Aでの成功事例といわれるものは、残念ながら国内外を問わず、あまり多くは見当たらない状況です。

それはなぜでしょうか?純投資として見た場合には、買収価格が高過ぎて買収後のバリューアップなどの努力を行っても到底回収し切れないことなどがしばしば挙げられます。ある程度妥当な買収価格で決着したと外部からは思われていたM&Aにおいても、経営陣から見れば、想定されていたような成果が生み出されていないという不満や不安を耳にすることがままあります。一方、現場レベルでは、統合後の業務プロセスや情報システムの統合によって「余計な仕事が増えた」「昔に比べると自分の仕事の生産性は著しく落ちたのではないか」と感じている従業員の方々が相当数いるものと思われます。

ただし、これらの「不満や不安」が組織内に多くあったとしても、結果的に業績が向上し、株主や従業員への利益の還元が十分に行われているのならば、全体としては皆、何とか我慢してくれるのではないでしょうか。問題なのは、買収・合併を主導した側にも、期待されていたようなシナジーが感じられず、買収された側にも何となくモヤモヤとした閉塞感が残ってしまっているということでしょう。

比較的業績が安定している企業やその主要株主にとっては、当該企業の経営陣がそれなりの戦略と実行能力を備えているという認識があるのなら、この後も自律的にこの会社の価値を高めていけると思うでしょう。その富の源泉を、この時点で譲渡するのだから、向こう数年間で得られたであろう配当収入や株式価値の増分を前もって確定分として支払ってもらうことで、売り手としての理屈は成立するはずです。これが、売り手が心理的に想像するプレミアムです。

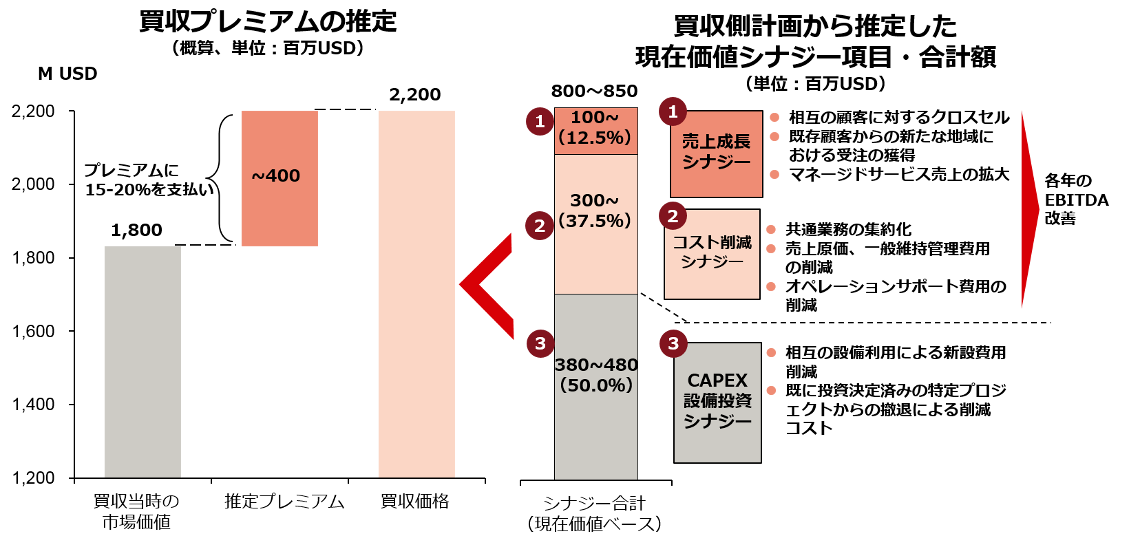

一方で、買い手側の企業としては、ある戦略の実行に際して必要な能力や経営資源が足りない、かつ自前でそれらを育成していこうとすると時間的にも間に合わない、といった事情もあり、大きな打ち手としてのM&Aに乗り出すということになります。企業にとって事業機会は生き物であり、旬の食材のようでもあります。美味しいときに頂かないことには意味がないのです。従って、時間を買う、顧客を買う、結果として、新たな事業領域での成功の確率を買うために戦略的な手段としてM&Aを行うのです。このため、この時期を逃さないためにも、適切な買収対象企業が見つかり、自分たちの経営資源と併せ持つことで、さらに価値が増すと判断できた場合には、本来の企業価値評価に加えて幾ばくかの金額を上乗せしてでも将来の利益の源泉を手にしようとします。これが買収側から見たプレミアムといえます。

この売り手・買い手の思うプレミアムがお互いに納得できる範囲に収まるものと想定されたときに、ディールとして成立します。通常は何度も真剣な交渉を行い、双方の企業の株主、経営陣・従業員などにとって適切と思われる条件で決着するものと想像できます。このような経緯で買収価格が決定され株式の譲渡などが行われますと、M&Aのトランザクションとしては一旦完了しますが、買収時のプレミアムはどうなってしまうのでしょうか?

当然のことですが、プレミアムを乗せた分だけ本来の企業価値よりも多く支払っていることになりますので、この分を取り返さないでいるとNPV(Net Present Value:正味現在価値)はネガティブとなってしまいます。従って、買収側の企業としては、投資判断を行った時点で期待した収支やキャッシュ・フローのシナリオを実現しようとするわけで、統合後の対象会社の事業計画の見直しを行う必要が出てきます。ここで双方の経営陣によって改訂され、コミットされた新たな事業計画がBlueprint(青写真)と私たちが呼ぶものであり、これをどれくらい、戦略的かつ建設的に策定できるかによって、その後に控えている膨大なPMIプロジェクトの成否が大きく変わってくると私たちは考えます。

それでは、Blueprintingとはどのような作業になるのでしょうか?

戦略目標の共有

まずは、買収側としての狙いや期待値を買収先の経営陣に可能な限り具体的に説明すべきであり、目標の上方修正が必要な理由などと合わせて、買収側として投資判断を行った時点でのシナジーの仮説について両社の経営陣の間で共有し、突っ込んだ議論をしておく必要があります。

投資ファンドなどが事業法人を買収した場合でしたら、ファンド主導で新会社の経営陣を再構成することも可能となりますが、事業法人同士の買収事案の場合は、買収先の経営陣の手腕も含めて買収していることも多く、少なくとも当面は現在の経営陣にリーダーとしてとどまってもらうように依頼するケースが多いです。特に、現経営陣のリーダーシップが認められ、従業員にもそれなりに信頼・尊敬されている場合には、いかにして買収側・被買収側の経営陣が相互に尊敬しあい、戦略的な目標について共有できるかどうかが、極めて重要といえます。例えば、下記のように、これから両社でどのような事業を築いていきたいかという「前向きなビジョン」について、経営陣同士で心の底から納得することが極めて重要です。

- どの市場セグメントで何年までに何位になる、収益はいくらを目標とするなど、買収後の戦略的な目標をどこにおくか?

- そのために勝てる商品・商材や人員・組織をどのように開発・配備していくのか?

- その場合にどちらの企業からどれだけの商材や人材を提供するのか?

- そのためにお互いが経営資源の再配置などで協力すべき領域はどこか?

ここがブレてしまっていると以降のプロセスでの成功は極めて難しいものとなります。

難しい課題の認識を合致させる

将来ビジョンについての認識合わせができたところで、次に行うべきは「タフな意思決定」項目のリストアップです。一般的に、同業内での合併・統合などが起きる場合には、間接部門の統合など、外部から見ると可能と思われるコストダウンにかかわる項目がマスメディアなどを通じてまず報じられます。これは、その場に居合わせている従業員の方々から見れば、不安でしょうし不愉快でもあろうかと思います。ですから、前向きな議論の具体化と並行して、買収側・被買収側の双方において覚悟しておくべき「タフな意思決定」についても、経営陣の間で早急に意識合わせをしておく必要があります。例えば、下記のような具体的な問いに対して、買収側・被買収側の双方の経営陣が胸襟を開いて議論しておくことが必要です。

- (買収側から見た)両社における間接部門の役割や人員の重複などは、どの程度と想定されているのか?

- 顧客の共有化によるクロスセリングなど、売上・利益における増加分(アップサイド)はどれくらい、期待されているのか?

- R&D人材の統合や集中投下によって、商品開発における生産性をどの程度、向上させることが可能となるのか?

- 間接部門に限らず、統合によって生じると想定されている余剰人員をこれらの新たな事業機会獲得のために、どの程度有効活用できるのか?

この場合、数値による分析はもちろん重要ではありますが、実際には、問題意識を共有すること、共に解決に向かって努力することを約束しあうことのほうが重要ではないかと思います。

そういう観点では、Blueprintingプロジェクトは、双方の経営陣やそれぞれの企業から選抜されたメンバーがあくまで一つのチームとして、この統合後の新事業体の成功に向かって共同で考えること自体に、組織文化的な大きな意味合いがあります。

新たに生み出される価値に着目する

これら買収側が当初想定していたシナジーの実現価値と買収側が支払ったプレミアムがおおむね合致するようでしたら、統合後の事業計画づくり、即ちBlueprintingの作業も理論的には順調に進んでいくはずですが、現実の世界ではもう一手間が必要と思われます。

上記のように、M&Aのような戦略的な変革プロジェクトによって引き起こされる変化は、現場の従業員にとっては「余計な面倒」でしかありません。故に、経営陣は、自らは当然のこと、現場の従業員に日々接している中間管理職にも「統合によって良くなること」を分かりやすい言葉で伝える必要があります。「しばらくは統合作業で面倒だけれども、ここを辛抱すればより良い未来が待っている」と思ってもらわなければなりません。

より良い未来のために今の苦労があると思えなければ、組織全体のモチベーションは著しく低下し、優秀な人材が離れ、統合以前に想定していた事業計画の実現すらおぼつかなくなってしまうでしょう。これでは、双方の経営陣にとっても株主にとっても最悪のシナリオといえるでしょう。

従って、一見青臭いようにも見えるかもしれませんが、以下のような項目について、両社で客観的な分析を行い、その結果についても合意形成しておくことが重要となります。

【図表1】海外データーセンター企業の買収・合併の例

- これから事業を成長させていこうと思っている産業の構造はどうなっているのか?(成長性、収益率、上位集中度、規制の動向、など)

- この中で、戦略的に意識すべき競合はどこか?

- 持続力のある成長を実現するために、自社の強みをどのように築き上げていくべきか?

- そのために必要な経営資源の投資はどれくらいか?

- 現実的な事業展開のシナリオをどう策定するのか?

実は最も重要な投資仮説の精査

そもそも、買収側の企業がM&Aや投資を検討する場合には、実行後のバリューアップの方向性についても相当具体的に検討を行っているはずです。しかしながら、昨今、日本企業によるM&Aが再び活発化しているというレポートはありますが、個々の企業にとってはM&Aは一大施策であり、経験不足の日本企業は多いといえます。このため、投資判断を諮る場合には、その投資の純粋な財務的なリターンと戦略的な価値の相当をバランス良く検討するのが本来妥当と想定されますが、日本企業の場合には得てして「戦略的な価値」に大きなウェイトが掛かってしまう傾向が強いといえます。案件の希少性などによっては、「この機を逃したら次のM&Aの対象企業は見つからない」と思い込み、相当高額なプレミアムを払ってしまっているケースも多いと筆者は考えています。相手がいる交渉事という状況はある程度理解できるとはいえ、その時々で自分たちの行っている判断が財務的にどのようなインパクトを引き起こすのかは、交渉担当者としては理解していなければならないでしょう。

従って、M&Aや投資の検討時点で極力客観的な形で対象とする事業や企業の分析を行い、よく吟味された投資仮説を作成しておくことが、その後の事前交渉やデューディリジェンス(Due Diligence、「DD」)における自社の判断の基礎となるのです。