{{item.title}}

{{item.text}}

{{item.text}}

相続税の納税は、相続開始後10カ月以内に現金で一括納付することが原則です。しかし、相続財産の構成や相続人の財産の流動性の状況によっては期限内の納税が困難なケースも少なくありません。特にオーナー経営者では相続財産に占める非上場の自社株式の割合が高いことが多く、対策が不十分な場合には会社資産の多くが納税に費消されてしまいます。その結果、会社の財政状態に大きな影響が及び、後継者への事業承継に支障をきたす可能性があります。そのため、相続・事業承継問題を考える上では、事前に納税資金対策について十分に検討することが重要です。

PwC税理士法人は、資産家やオーナー経営者、特に相続財産に占める非上場の自社株式の割合が高いクライアントに対して、現状分析および将来予測を的確に行った上で、納税資金確保に関するアドバイスを提供します。

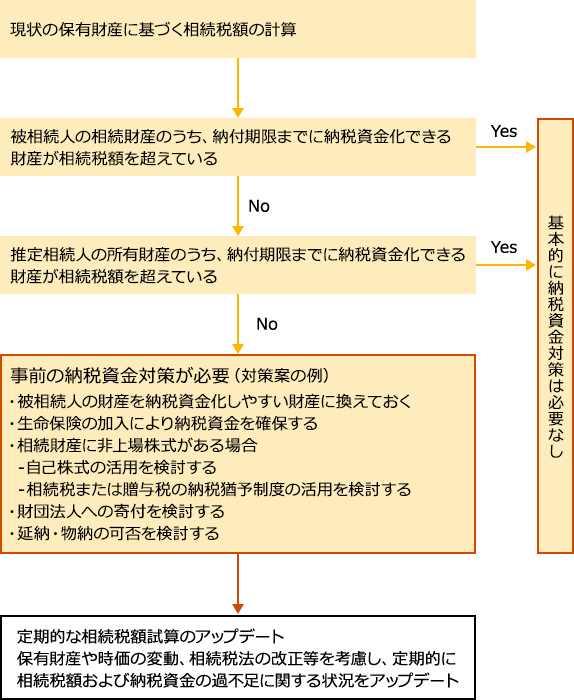

保有財産や時価の変動、相続税法の改正などを考慮し、定期的に相続税額および納税資金の過不足に関する状況をアップデートします。

各相続人の納税資金の問題は、遺産分割に関するオーナーの意向にも大きく左右されるため、オーナーとのきめ細かなコミュニケーションを重視しています。

納税資金確保のフロー