2.PMIとは?

「PMIとは何か」という質問に対する最も簡単な答えは、「やろうと思えば何でもできる」。PMIは幅広い概念であり、その本質を理解するには詳細な検討を要します。PMIという名称も適切でないため、混乱に輪をかけています。PMIはPost Merger Integrationの略ですが、それぞれの単語を見ていきましょう。

「Post」は「後」という意味です。従ってPMIはM&A後に検討すべき活動と思われがちですが、それは誤りです。PMIはある意味、どんな案件を実行するか、その理由は何か、今後それをどう管理するかについて考える、事前の戦略段階から始まっています。投資および関連リスクの将来的なマネジメントは、案件を評価する上で重要なポイントです。よく見逃されるのは、デューディリジェンスの段階から皆さんは相手方経営陣と接触しているということです。この時点では、状況の理解や疑問の解消に追われている場合が多く、この会社が自分たちのグループの仲間入りをするとはなかなか認識できないかもしれませんが、デューディリジェンス中のあなたの行動や態度が相手方の印象を形づくり、それが将来的な経営体制の維持に影響を与える可能性もあるのです。多くの案件でクロージングの前に求められる行動がたくさんあり、それが「第1のプラン」の構成要素となります。

そうした行動は当然、事前に完了させておく必要がありますが、同時にそれらはPMIの構成要素でもあります。従ってPMIの「P」は「後」という意味に限定してはなりません。

「Merger」という語はコミュニケーションを和らげるために使われることが多いかもしれませんが、実際の「合併」は全M&Aの1割にも届きません。日本の大型案件の場合、現在は7割以上がインアウト案件で、海外企業の株式を取得するのが基本です。そこでは合併は行われませんが、PMIはやはり必要となります。PMIの「M」は文字どおりの意味だけでなく、垂直の統合(グループイン)と水平の統合(他事業との結合)も含めて捉えるべきです。

「Integration」は統合や結合を意味します。これも混乱を招きがちな言葉です。PMIを検討するときは統合の度合いを決めるのが普通ですが、これはケースバイケースで変わってきます。統合には3つのタイプが考えられます。

【図表1】PMI (Post Merger Integration)とは?

- 吸収型合併:相手企業をあなたの組織に吸収する。

- ハイブリッド型:買収側企業または相手企業のいずれかから、経営プロセスなどの点で最善のものを新組織が受け継ぐ。

- 単独ポジション:相手企業にほとんど変化はなし。

最近のインアウト案件では3番目が多く、その場合、対象国では他に統合相手がないケースがよく見られます。

統合の度合いを決めるには、考慮すべき点がいろいろあります。例えば、どの程度の支配を望むか、事業の類似性はどうか、どの程度のシナジーを引き出したいか。このそれぞれが、より高いレベルの統合へとつながります。統合の度合いが強まると、事業に混乱が生じる可能性が増し、どこかに不具合が起きるリスクも高まります。しかし、何もしないというのも選択肢にはなりません。何もしなければコントロールが利かず、リスクが増加します。また、相手企業の社員は何らかの変化を期待していますから、最初は不安だったのが、その後は混乱や失望を招きかねません。いずれにしても結果的に生産性が落ち、いずれはスタッフの離職率が高まります。

上記のような分析にもかかわらず、PMIの本当の意味や目的ははっきりしません。これを理解するには、そもそものM&A取引について考える必要があります。M&Aには現金(キャッシュ)のやりとりが伴います。キャッシュの価値はわかっていますし、そのリスクも同様です。しかし事業や企業は全く異なります。その価値は不明瞭であり、将来的に生み出されるキャッシュ・フロー(期待どおりのシナジーを生むこともあれば、生まないこともあります)や事業のリスクによって決定されます。リスクには経済や市場などの外的リスクもあれば、ガバナンスや統制にかかわる内的リスクもあります。

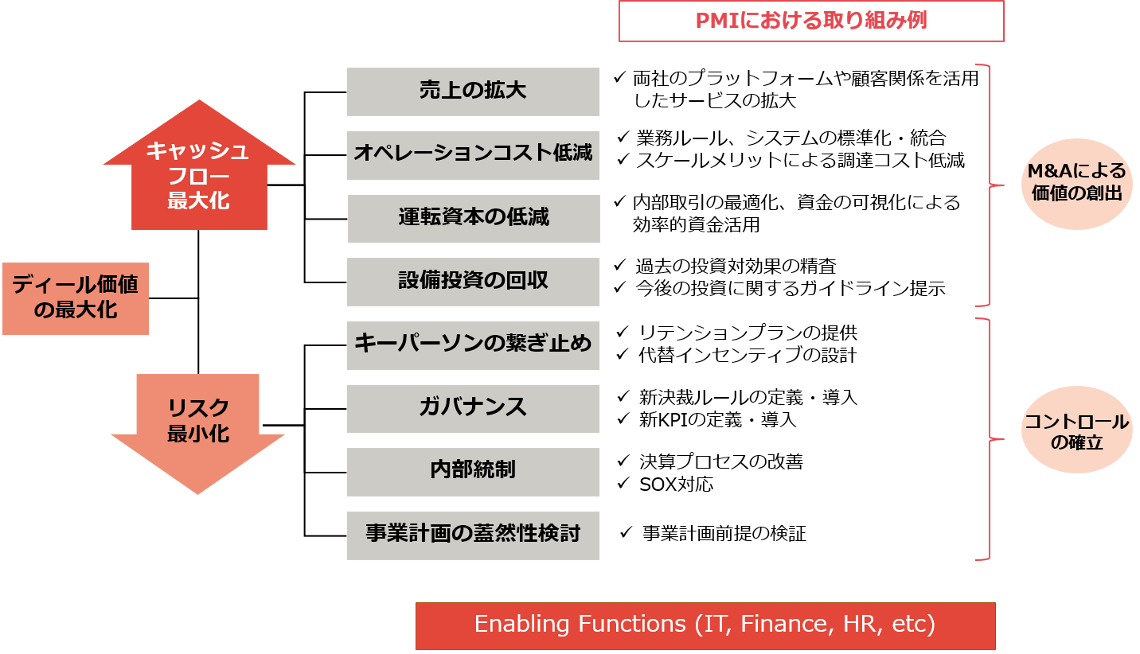

従って、PMIの目的は、リスクを伴う買収対象事業が、その事業に支払うリスクフリーキャッシュと同じか、できればそれ以上の価値をもたらすように、必要なことを全てやりきることです。これを実現するため、PMIでは事業から得られるキャッシュ・フローを最大化しようとします(予定したシナジーや、それ以外に可能と思われるシナジーの実現を含みます)。また、重要な人材を引き止め、資産を保護し、適切なガバナンスや内部統制を実施することで、事業にかかわるリスクを低減しようともします。シナジーのレベルが案件によって違うように、関連リスク、そしてPMIのレベルも場合によって変化します。価値獲得に向けた明確なロードマップや設計図を描き、適切な統制を行うことによって、このPMIの度合いを判断するのが成功の鍵となります。

ビジネスプロセスの整合、共通のシステムを導入する組織体制、文化の取り込みなどについては上記で触れていませんが、これらも重要な管理機能・活動です。変化のそれぞれの側面においては、その変化の有効性を確保するための技術プラットフォームや人材要件を考慮しなければなりません。買収相手の事業が親会社と似ており、グローバルな取引やサプライチェーンが幅広く展開されている場合は、基盤となるテクノロジーやプロセスも同様であるべきと考えられ、よって、管理機能の統合がシナジーの実現やリスク低減にとって重要となります。

PMIというのは非常にカバー範囲の広い言葉であり、過度なモジュール化は不可能であり、するべきでもありません。支配・統制からシナジー、価値、プロセス、組織、文化まで、PMIにはさまざまな側面があります。その一つ一つが、M&A案件の価値を保護し、また価値を生み出すという、基本的な目的を担っています。